Kam zaparkovat krátkodobý kapitál?

Máte dočasně k dispozici přebytečný kapitál, který leží ladem a ztrácí hodnotu vlivem inflace. Zároveň ale nemůžete investovat dlouhodobě, víte že budete prostředky za nějaký čas potřebovat, chcete jen kapitál někam dočasně umístit a aspoň trochu zhodnotit. A nebo potřebujete mít prostředky po ruce, jako jakousi likvidní rezervu. Co s tím? Kam takové peníze „zaparkovat“?

Nejjednodušší je samozřejmě nechat peníze v bance na nějakém spořicím účtu. Ale spořicí účty jsou k dispozici standardně jen pro fyzické osoby a nejsou vhodné pro velký kapitál nad rámec pojištění vkladů. Dobrou alternativu zejména pro firmy a různé instituce dnes nabízí fondy peněžních trhů, které nyní dokonce skýtají větší výnosový potenciál, než nabízí spořicí účty. Na střednědobém horizontu pak dává smysl kapitál investovat také do českých dluhopisových fondů a nemovitostních fondů. Projděme si podrobněji výhody a úskalí všech alternativ.

1. Spořicí účet

Výnos: Úroky na spořicích účtech se aktuálně pohybují kolem 3-5 % p.a. před zdaněním. Na webu Peníze.cz pro vás redakce průběžně aktualizuje srovnání spořicích účtů. Reálně jsou připisovány úroky snížené o 15 % srážkovou daň, tedy například místo 5 % je to ve skutečnosti 4,25 % po zdanění.

Likvidita: Většina spořicích účtů umožňuje vybrat peníze kdykoliv a hned je převést, u některých je transakce vypořádaná druhý den.

Riziko: Bankovní vklady u jedné banky jsou do 100 tis. euro (tj. cca 2,5 mil. Kč) ze zákona o bankách plně pojištěné. V případě krachu banky dostane střadatel náhradu své pohledávky z Fondu pojištění vkladů. Akorát pozor na limit 100 tisíc euro. Jak nám názorně letos ukázal případ insolvence banky Sberbank CZ, řada firem a institucí tu měla uloženy velké sumy peněz, na jejichž náhradu nemají nárok.

2. Fondy peněžního trhu

Jedná se o nejkonzervativnější typ investičních fondů. Fondy peněžních trhů investují do nástrojů peněžních trhů a krátkodobých dluhopisů se splatností do 1 roku. V praxi nejčastěji investují do reverzních repo operací, tedy ukládají peníze přímo u ČNB za repo sazbu, nebo nakupují státní pokladniční poukázky, jež vydává Ministerstvo financí, popřípadě nakupují české státní dluhopisy splatné do jednoho roku.

Těchto fondů již v ČR moc neexistuje. Posledních 15 let totiž díky nizoučkým úrokovým sazbám nedokázaly generovat smysluplné výnosy, takže se většina z nich transformovala na dluhopisové fondy a fondy krátkodobých investic, kde mají volnější ruce. Za typický fond peněžních trhů bychom dnes mohli označit fondy Uniqa CZK konto (dříve AXA CZK konto), Amundi CR Krátkodobý (dříve KB Peněžní trh) a nově založený fond Conseq repofond, který přímo cílí dosahovat zhodnocení na úrovni dvoutýdenní repo sazby ČNB snížené o 0,75 procentního bodu. Conseq repofond má ještě staršího bráchu, fond Conseq depozitní plus, který je určen pouze kvalifikovaným investorům a který jsem podrobněji představoval v rámci seriálu fond-show.

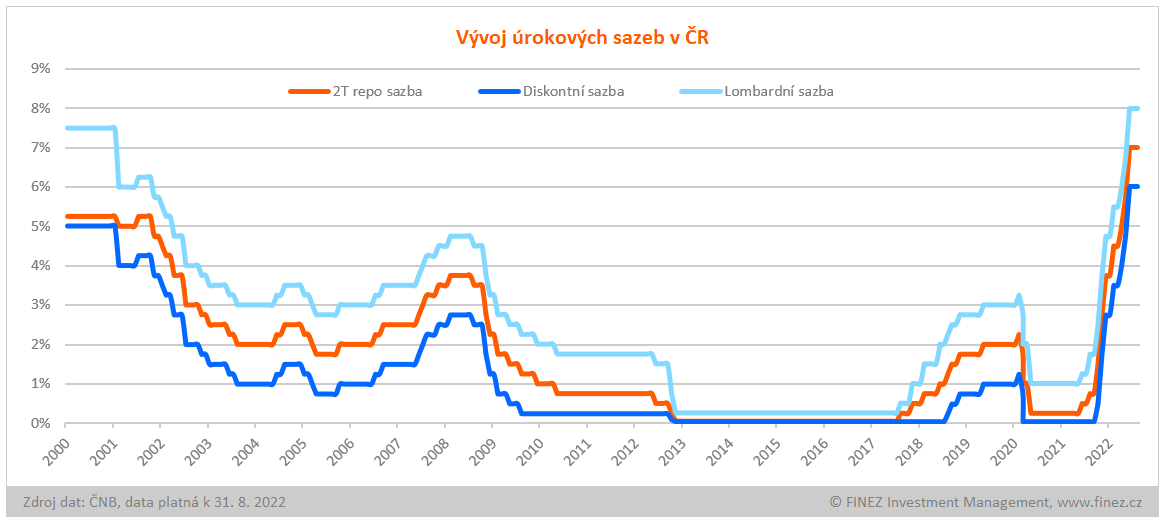

Výnos: Výnosy se u tohoto typu fondů odvíjí od vývoje úrokových sazeb. Aktuální repo sazba České národní banky je 7 % p.a. a úroky u měsíčních a tříměsíčních státních pokladničních poukázek se aktuálně pohybují kolem 6,5 % p.a. Náklady na správu těchto fondů bývají kolem 0,5 % ročně. V nynější situaci lze tedy u fondů peněžních trhů očekávat čistý výnos kolem 6 % p.a.

Likvidita: Všechny fondy peněžních trhů mají standardně denní nebo týdenní frekvenci oceňování a zpětné odkupy musí vypořádat bez zbytečného odkladu, tj. reálně počítejte s likviditou řádově 1-2 týdny, než vám z fondu dojdou peníze.

Riziko: Pokud fond pouze ukládá peníze u ČNB nebo nakupuje od Ministerstva financí státní pokladniční poukázky, jedná se o nejkonzervativnější možnou investici. Vklady ve fondu sice nejsou pojištěny, ale fakticky stejně za takto investované peníze ručí stát. A není tu žádný limit 100 tisíc euro.

3. Dluhopisové fondy

V České republice má povolení k veřejné nabídce asi 400 dluhopisových fondů. Ovšem my hledáme nástroj vhodný pro uložení likvidní rezervy, tedy co nejkonzervativnější a zároveň s výnosovým potenciálem minimálně na úrovni spořicích účtů. Za ryze konzervativní můžeme v tomto případě označit pouze dluhopisové fondy vedené v korunách a investující převážně do českých státních dluhopisů. Takových najdeme asi deset. Ukázkovým příkladem jsou fondy NN International Czech Bond, KB dluhopisový, KBC Renta Czechrenta nebo Sporobond, jeden z nejstarších a největších českých fondů, jehož podrobný portrét v rámci seriálu fond-show najdete zde.

Výnos: Většina českých konzervativních dluhopisových fondů, které investují primárně do českých státních dluhopisů, vykazuje aktuálně hrubý výnos do splatnosti na úrovni 5-6 % p.a. Náklady na správu se pohybují řádově kolem 1-1,5 % ročně. Jejich čistý výnosový potenciál tedy dlouhodobě až tak oslnivý není. Ale pokud bude výhledově ČNB snižovat úrokové sazby, poroste tržní cena dluhopisů a tyto fondy budou díky tomu dočasně vykazovat vyšší výnosy. Jejich čistý výnosový potenciál na horizontu 1-3 roky je nyní kolem 5-10 % p.a. Po deseti letech naprosté bídy dává tato investice dnes zase smysl. Podrobněji situaci popisuji v článku Dluhopisovým fondům se blýská na lepší časy.

Likvidita: Likvidita u dluhopisových fondů je srovnatelná s fondy peněžních trhů. I zde má většina fondů denní nebo týdenní frekvenci oceňování a zpětné odkupy musí vypořádat bez zbytečného odkladu, tj. reálně počítejte s likviditou řádově 1-2 týdny, výjimečně do jednoho měsíce.

Riziko: Největší riziko představuje vývoj úrokových sazeb. Pokud by ČNB v budoucnu ještě sáhla k dalšímu zvýšení úrokových sazeb, bude to pro české dluhopisové fondy velmi negativní. Jakmile naopak ČNB začne snižovat úrokové sazby, budou krátkodobě dluhopisové fondy vykazovat mimořádně vyšší výnosy. Nejistota ohledně dalšího vývoje inflace a úrokových sazeb nyní vede ke zvýšené cenové volatilitě dluhopisů, takže tyto fondy mohou krátkodobě vykazovat výkyvy (růst/pokles) řádově v jednotkách procent měsíčně.

Upozorňuji, že řeč je pouze o klasických českých konzervativních dluhopisových fondech, které investují výhradně nebo převážně do českých státních dluhopisů. Pokud fond investuje do podnikových dluhopisů, do hry navíc vstupuje vyšší kreditní riziko – riziko, že daná firma nebude schopná dodržet své závazky vůči věřitelům (splatit majitelům dluhopisů dlužnou částku). U zahraničních dluhopisů pak do hry vstupuje také měnové riziko a vývoj úrokových sazeb v zahraničí, kde povětšinou centrální banky úrokové sazby teprve začínají zvedat, což je pro dluhopisy velmi negativní. Takový typ investice rozhodně nelze považovat za konzervativní a není vůbec vhodný pro účely uložení krátkodobé ani střednědobé rezervy.

4. Nemovitostní fondy

V České republice dnes funguje 30 klasických nemovitostních fondů, které spravují a pronajímají nemovitosti. Z toho zhruba polovina jich je dostupná široké veřejnosti a zároveň je relativně likvidní, druhá polovina je učena pouze kvalifikovaným investorům a je nelikvidní. Aktuální přehled a detaily všech nemovitostních fondů najdete na portálu Nemovitostní-fondy.cz.

Z těch likvidních patří stabilně k nejúspěšnějším například fondy Conseq realitní, ZDR Public, Trigea nemovitostní nebo Investika realitní. Fond ZDR Public jsem rovněž nedávno chválil v rámci seriálu fond-show.

Výnos: Nemovitostní fondy zpravidla vykazují velmi stabilní výnosy, které dlouhodobě překonávají inflaci. Nicméně výnosy nemovitostních fondů nejsou pevně dané a jednotlivé fondy se mezi sebou dost liší už jen podle zaměření na různé typy nemovitostí. Stabilní výnosovou složku tvoří nájemné, méně stabilní složku pak ocenění nemovitostí. Rentabilita nájmu se u většiny nemovitostních fondů pohybuje kolem 5-7 % ročně. Náklady na správu fondu vychází řádově kolem 2 % ročně. A ocenění nemovitostí dlouhodobě roste plus mínus s inflací, protože s inflací dlouhodobě roste i nájemné. Krátkodobě mají ale na ocenění vliv i další faktory – obsazenost, délka nájemních smluv, úrokové sazby, celkový vývoj na trhu atd.

Likvidita: Většina retailových nemovitostních fondů má měsíční frekvenci oceňování a měsíční lhůtu na vypořádání zpětných odkupů. V praxi tedy při prodeji podílových listů dostanete z fondu peníze zhruba za 1-2 měsíce. Nesmí se však jednat o fondy pro kvalifikované investory, tam bývají lhůty mnohem delší, a navíc si ještě zpravidla v prvních 3-5 letech účtují vysoké výstupní poplatky. Takové fondy jsou dobré jako dlouhodobá investice, ale naprosto nevhodné na uložení krátkodobé ani střednědobé rezervy.

- Doporučujeme článek: Jaký zvolit nemovitostní fond?

Riziko: Hodnota podílových listů nemovitostních fondů standardně kontinuálně roste, neboť každý měsíc fond inkasuje nájemné a do toho zpravidla roste hodnota spravovaných nemovitostí, což se projevuje minimálně jednou ročně v pravidelném přecenění. Ovšem někdy může dojít také k poklesu ocenění některých nemovitostí, například když odejde či zkrachuje nájemník, nebo dojde ke snížení nájemného, což jsme zažili například nedávno během Covidu v obchodních centrech a u kanceláří.

Shrnutí – záleží na časovém horizontu

Pakliže je pro vás důležitá okamžitá (denní) likvidita, pak se držte spořicích účtů a nad jinou variantou ani nepřemýšlejte.

Pokud vám postačí likvidita na úrovni 1-2 týdnů, pak určitě stojí nyní za zvážení jako alternativa spořicímu účtu investice do některého fondu peněžního trhu. Ty nyní dokážou využít vysokých úrokových sazeb u ČNB a nabízí vyšší zhodnocení než spořicí účty. Speciálně pro větší investory (firmy, nadace, obce a různé instituce) je to zároveň ideální řešení i z pohledu rizika úpadku banky, kde jsou vklady pojištěny pouze do 100 tisíc euro.

Jestliže předem víte, že prostředky nebudete potřebovat v dohledné době, ale nejdřív za rok nebo později a stačí vám likvidita 1-2 měsíce, pak stojí za zvážení také investice do českých dluhopisových fondů a nemovitostních fondů. Ideální je pak samozřejmě investice trochu nakombinovat a rozložit riziko, a to hlavně pro případ, že ČNB začne snižovat úrokové sazby, což může klidně za půl roku nastat.

Dokud budou úrokové sazby vysoké, ponesou relativně zajímavé výnosy fondy peněžních trhů a spořicí účty. Až začne ČNB úrokové sazby snižovat, budou klesat i výnosy z těchto produktů. V tu dobu pak budou naopak více vydělávat české dluhopisové fondy. A do toho snad celou dobu ponesou zajímavé výnosy také nemovitostní fondy, od kterých v tomto a příštím roce lze očekávat nadstandardní výnosy vlivem vysoké inflace a růstu nájmů, ale zaručit to nejde.

Pokud pro vás likvidita není vůbec důležitá a řešíte, jak dlouhodobě chránit úspory před inflací, pak byste měli investovat především do nemovitostí. Dále do půdy, výrobních firem a obecně jakýchkoliv reálných hmotných aktiv s nějakou užitnou hodnotou. Přesně podle této strategie investuje také náš multi-fond Otakar složený z cca 20 vybraných top fondů. Spořicí účty, fondy peněžních trhů ani dluhopisové fondy vás před inflací neochrání. Jsou vhodné pouze pro krátkodobé až střednědobé uložení kapitálu.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji.