Fond-show: Sporobond

Základní údaje

|

Správce fondu

|

Erste Asset Management

|

|

Manažer fondu

|

Martin Šmíd

|

|

ISIN

|

CZ0008472263

|

|

Vznik fondu

|

31. 3. 1998

|

|

Velikost fondu

|

18 mld. Kč

|

|

SRRI (1-7)

|

3

|

Investiční strategie

Sporobond investuje primárně do českých státních dluhopisů, přičemž se snaží aktivně pracovat s durací a úrokovým rizikem, čili dle situace na trzích někdy preferuje dluhopisy s kratší dobou do splatnosti, jindy dluhopisy s delší dobou do splatnosti.

Jako doplněk portfolia může investovat i do podnikových dluhopisů a zahraničních dluhopisů. Nicméně vždy by se mělo jednat pouze o dluhopisy s investičním ratingem. Neinvestuje do dluhopisů s ratingem spekulativního stupně nebo bez kreditního ratingu.

Pro uložení přebytečné likvidity pak vyžívá i reverzních repo operace u České národní banky. Aktuální repo sazba je již 7 % p.a., takže z toho plyne zajímavý výnos.

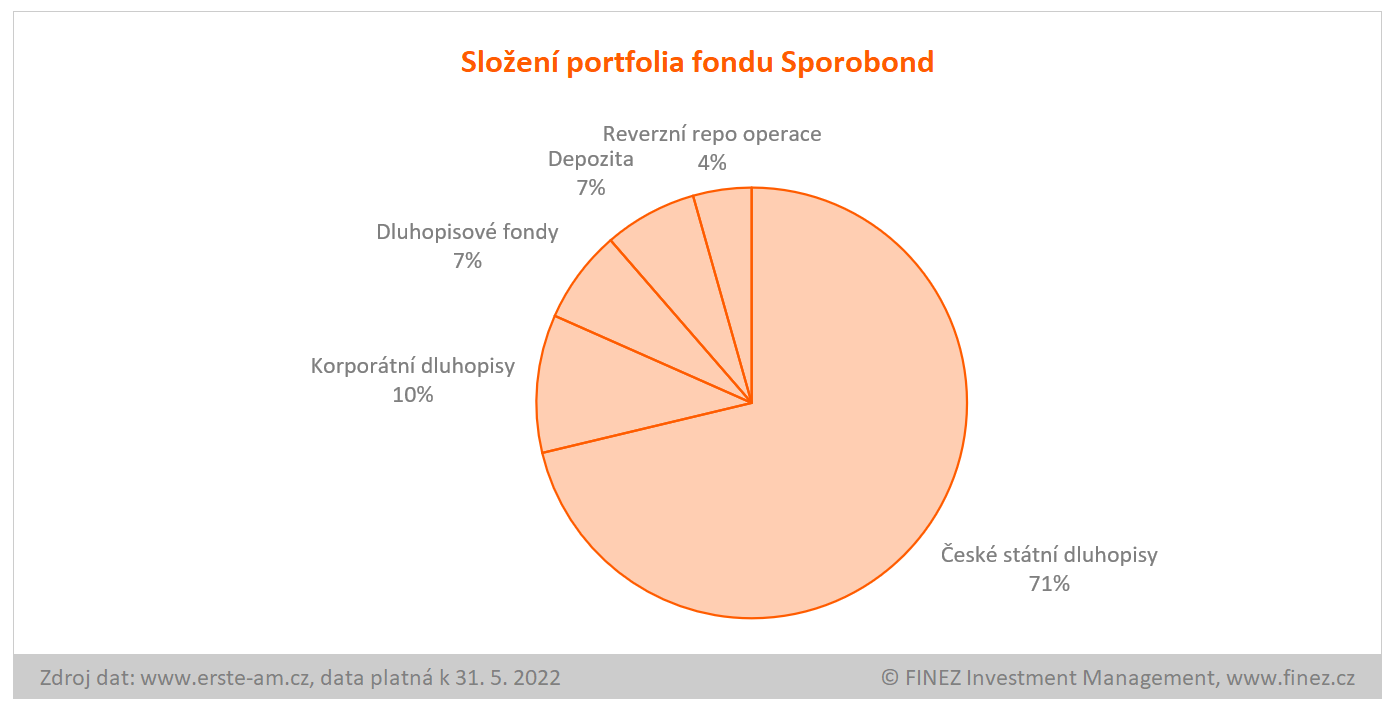

Složení portfolia fondu

Aktuálně zhruba 70 % portfolia fondu Sporobond tvoří české státní dluhopisy. V tomto ohledu patří k dluhopisovým fondům s největší expozicí na české státní dluhopisy. V minulých letech se snažil držet dluhopisy s kratší dobou do splatnosti. Nyní již preferuje delší splatnosti. Průměrná doba do splatnosti držených dluhopisů byla koncem května 5,7 let. Průměrný hrubý výnos do splatnosti stoupl na 5,6 % p.a.

Historické výnosy (v CZK)

|

1 rok

|

-11,36 %

|

~

|

-11,36 % p.a.

|

|

3 roky

|

-10,24 %

|

~

|

-3,54 % p.a.

|

|

5 let

|

-9,49 %

|

~

|

-1,97 % p.a.

|

|

10 let

|

3,37 %

|

~

|

0,33 % p.a.

|

|

od založení

|

105,52 %

|

~

|

3,01 % p.a.

|

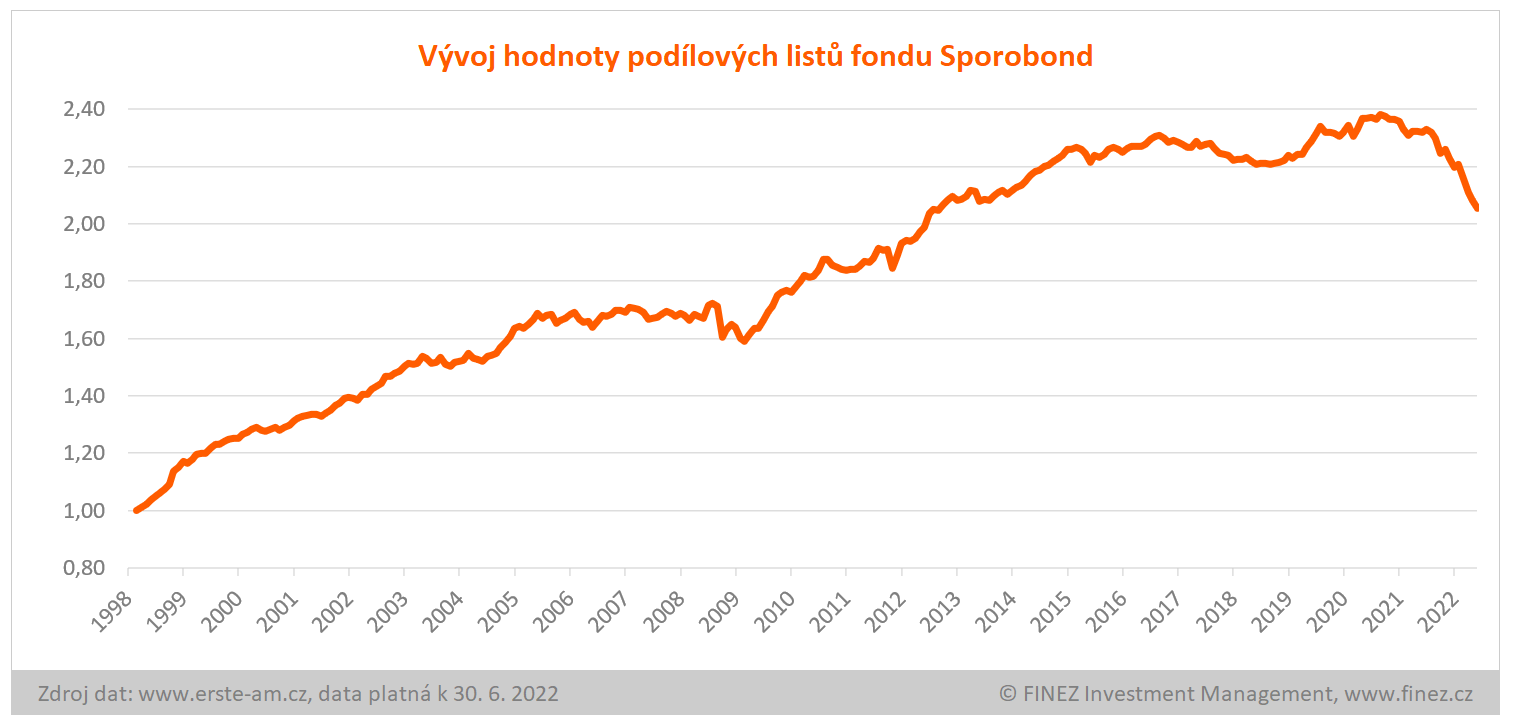

Od roku 2021 ale s rostoucí inflací začala ČNB zvedat úrokové sazby a spolu s nimi začaly růst také úrokové výnosy českých státních dluhopisů. Rostou-li úrokové výnosy, klesá tržní cena starších dluhopisů s nižšími úroky. Proto poslední rok hodnota podílových listů fondu Sporobond výrazně klesala. Historické výnosy fondu Sporobond vypadají v tuto chvíli velmi slabé a neatraktivní.

Ale tohle je přesně ten případ, kdy se investor nesmí řídit historickými výnosy, nýbrž musí znát kontext a řídit se budoucím výnosovým potenciálem. Nyní jsou již úrokové sazby pravděpodobně na svém maximu a úrokové výnosy dluhopisů koncem června kulminovaly. Pro Sporobond s velkou pravděpodobností nastává výnosově velmi dobré období.

Historický vývoj hodnoty investice

Rizika spojená s investicí

Sporobond investuje převážně do českých státních dluhopisů. Z pohledu kreditního rizika tedy patří k nejkonzervativnějším fondům vůbec. Český stát sice hospodaří mnoho let s deficity a naše zadlužení se v uplynulých pár letech zvýšilo. Ale Česká republika stále patří v celosvětovém srovnání ke státům s nižším veřejným dluhem. A tomu odpovídá i kreditní rating českých státních dluhopisů AA-.

Hlavní riziko investice ve fondu Sporobond spočívá ve vývoji tržních úroků. Když rostou úroky, je to pro každý dluhopisový fond krátkodobě negativní, protože klesá tržní cena dluhopisů. Ale zároveň s tím roste výnosový potenciál fondu do budoucna (s vyššími úroky). Když naopak tržní úroky klesají, což pravděpodobně během pár let zase nastane, je to pro dluhopisové fondy krátkodobě velmi pozitivní, neboť roste tržní cena dluhopisů. Zároveň přitom klesá budoucí výnosový potenciál fondu.

Poplatky spojené s investicí

|

Vstupní poplatek

|

1 %

|

|

Výstupní poplatek

|

není

|

|

Poplatek za správu

|

0,65 %

|

|

Výkonnostní odměna

|

není

|

|

TER (celková roční nákladovost)

|

0,85 %

|

Výstupní poplatek žádný účtován není. Za obhospodařování a administraci fondu si správce automaticky strhává z majetku fondu poplatek 0,65 % ročně. Celkové roční náklady na správu fondu vychází na 0,85 % p.a., což je na české poměry relativně nízké číslo. Sporobond patří z pohledu nákladů na správu k nejlevnějším fondům v ČR. Výkonnostní odměnu si žádnou neúčtuje.

Závěrečné hodnocení

Deset let jsem se s klienty více méně vyhýbal investicím do dluhopisů, s výjimkou dluhopisů na rozvíjejících se trzích. Stále dokola jsem říkal, že české dluhopisy nesou tak malé úroky, že vůbec nedává smysl do nich investovat. Nyní se ale situace na trzích výrazně změnila a dle mého názoru po dlouhé době dává smysl investovat do tradičních dluhopisových fondů zaměřených na české státní dluhopisy. Dobrým nástrojem k tomu je například fond Sporobond, do kterého jde jednoduše investovat přes Českou spořitelnu.

- Doporučujeme také: Dluhopisovým fondům se blýská na lepší časy

Proč si myslím, že je to dnes dobrá investice, když jsem deset let říkal, že není? Protože za poslední rok výrazně stouply úrokové výnosy českých státních dluhopisů a zdá se, že v červnu již kulminovaly. Výnos do splatnosti desetiletých dluhopisů v červnu krátce stoupl na 6 % p.a. a pak už začal klesat. Samozřejmě se může stát, že tu s námi bude dvojciferná inflace několik let, ČNB bude dlouho držet úroky vysoko a úrokové výnosy českých státních dluhopisů ještě porostou, což by bylo pro dluhopisové fondy nadále negativní. Ale já si to nemyslím.

Sporobond nebude nikdy dlouhodobě vydělávat příliš velké výnosy. Od toho jsou akciové fondy, nemovitostní fondy, private equity fondy atd. Hledáte-li konzervativní investici, tak dnes je dle mého názoru ta pravá chvíle na tradiční dluhopisové fondy. Výnosový potenciál fondu Sporobond pro příští 2-3 roky je někde kolem 5-10 % p.a. a riziko ztráty relativně malé.

Užitečné odkazy

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Erste Asset Management. Data k vývoji hodnoty podílových listů a výkonnosti fondu jsou platná k 30. 6. 2022, data o složení portfolia fondu jsou platná k 31. 5. 2022.

Psáno pro Investujeme.cz