Kdy využít depozitní fondy a jak si dnes vedou?

Po 15 letech nudy a bídy zažívají renesanci fondy peněžních trhů a krátkodobých investic, nově dnes také často označované jako repo fondy nebo depozitní fondy.

Depozitní fondy představují nejkonzervativnější možnou investici a slouží v zásadě jako alternativa spořicím účtům. Nabízí zpravidla o 0,5 % - 1 % vyšší zhodnocení než spořicí účty a zároveň dlouhodobě efektivnější řešení z pohledu zdanění.

Na druhou stranu na peníze na spořicím účtu a jiné vklady v bance do 100 tisíc euro (tj. cca 2,5 mil. Kč) se vztahuje pojištění vkladů. Zato kapitál uložený v depozitních fondech není nijak pojištěný či garantovaný. Nicméně povahou se jedná o velmi bezpečné investice. Pro úložky nad zmíněných 2,5 milionu korun jsou tedy depozitní fondy svým způsobem bezpečnější řešení než vklady v bance.

Všechny fondy krátkodobých investic vesměs investují do:

1. českých pokladničních poukázek – ty vydává Ministerstvo financí zpravidla na 1-3 měsíce ke krytí krátkodobých potřeb státního rozpočtu

2. českých státních dluhopisů s krátkou dobou do splatnosti (zpravidla 1-3 roky)

3. reverzních repo operací s ČNB – zjednodušeně řečeno ukládají peníze u ČNB na dva týdny za tzv. repo sazbu

4. popřípadě mohou využívat také termínovaných vkladů a jiných depozitních vkladů v bankách

Jelikož poslední dobou některé z těchto fondů vlastně jen točí peníze za repo sazbu u ČNB, začalo se jim také říkat repo fondy nebo depozitní fondy. Jejich výnos je pak krátkodobě velmi snadno predikovatelný – odvíjí se od aktuální výše repo sazby ČNB (momentálně 7 % p.a.) a nákladů na správu fondu. Samozřejmě čím nižší náklady na správu, tím lépe.

Pakliže větší část portfolia fondu tvoří krátkodobé státní dluhopisy a pokladniční poukázky, pak se výnos fondu může o pár desetin procenta odlišovat, a to oběma směry. To je třeba případ fondů Sporoinvest od České spořitelny, Sporokonto od Amundi a Generali Fondu krátkodobých investic.

O fondu Sporoinvest jsme nedávno psali v našem seriálu Fond-show: Sporoinvest

Přehled depozitních fondů v ČR

|

Fond

|

ISIN

|

Vstupní poplatek

|

Roční náklady

|

Minimální investice

|

Historická výkonnost

|

|||

|---|---|---|---|---|---|---|---|---|

|

1 měsíc

|

3 měsíce

|

6 měsíců

|

1 rok

|

|||||

|

Amundi CR - Sporokonto

|

CZ0008475407

|

1,00 %

|

1,10 %

|

5 000 Kč

|

0,58 %

|

1,30 %

|

3,00 %

|

7,15 %

|

|

Conseq depozitní+

|

CZ0008475795

|

0,50 %

|

0,35 %

|

1 mil. Kč

|

0,64 %

|

1,78 %

|

3,48 %

|

6,86 %

|

|

Conseq iKonto PRO úroky

|

CZ0008477841

|

0,00 %

|

0,61 %

|

200 Kč

|

0,58 %

|

1,40 %

|

-

|

-

|

|

Conseq Repofond

|

CZ0008477221

|

0,50 %

|

0,52 %

|

200 Kč

|

0,60 %

|

1,72 %

|

3,33 %

|

6,46 %

|

|

CREDITAS Max Úrok

|

CZ0008477387

|

0,00 %

|

1,80 %

|

není

|

0,36 %

|

1,31 %

|

3,69 %

|

3,09 %

|

|

Erste Sporoinvest

|

CZ0008472271

|

0,50 %

|

0,72 %

|

300 Kč

|

0,56 %

|

1,45 %

|

3,04 %

|

6,40 %

|

|

Generali Fond krátkodobých investic

|

IE000NRCLXW4

|

0,75 %

|

0,77 %

|

500 Kč

|

0,56 %

|

1,57 %

|

3,09 %

|

6,05 %

|

|

INVESTIKA MONETIKA

|

CZ0008477379

|

1,00 %

|

0,45 %

|

100 Kč

|

0,54 %

|

1,56 %

|

3,13 %

|

6,50 %

|

|

INVESTIKA MONETIKA - třída PROFI

|

CZ0008477361

|

0,00 %

|

0,15 %

|

10 mil. Kč

|

0,56 %

|

1,64 %

|

3,29 %

|

6,82 %

|

|

Partners Rezerva

|

CZ0008477403

|

0,00 %

|

0,49 %

|

500 Kč

|

0,47 %

|

1,53 %

|

3,12 %

|

6,41 %

|

|

UNIQA CZK Konto

|

CZ0008472602

|

0,00 %

|

0,56 %

|

500 Kč

|

0,53 %

|

1,38 %

|

2,53 %

|

5,68 %

|

Zdroj dat: webové stránky jednotlivých fondů, klíčové informace, vlastní výpočty, data platná k 24. 10. 2023

Srovnání depozitních fondů podle poplatků

Nejnižší náklady na správu (pouze 0,15 % ročně) vykazuje fond MONETIKA u podílových listů třídy PROFI. Není zde účtován ani žádný vstupní či výstupní poplatek. Tato třída je však určena pouze velkým investorům, minimální investice do fondu je od 10 milionů korun.

Velmi nízké náklady na správu (0,35 % ročně) má fond Conseq depozitní+, který měl také v posledních 12 měsících konzistentně nejvyšší měsíční výnosy. Tento fond je určen pouze pro kvalifikované investory, tedy s minimální investicí od 1 milionu korun.

Relativně nízké náklady na správu mají také retailové fondy MONETIKA (0,45 % ročně), Partners Rezerva (0,49 % ročně) a Conseq repofond (0,52 % ročně). Tyto fondy jsou dostupné široké veřejnosti. Fond Partners Rezerva neúčtuje žádný vstupní ani výstupní poplatek. Conseq repofond si standardně účtuje 0,5 % vstupní poplatek a MONETIKA dokonce 1 % vstupní poplatek. Nicméně při větším objemu investice se i u těchto fondů dá se zprostředkovatelem dojednat nižší nebo i nulový vstupní poplatek.

O fondu Conseq repofond jsme nedávno psali v našem seriálu Fond-show: Conseq repofond

V čem jsou depozitní fondy výhodné?

Tento typ fondů představuje alternativu spořicím účtům. Zatímco banky si standardně nechávají úrokovou marži kolem 1,5 % ročně, náklady na správu repo fondů se zpravidla pohybují kolem 0,5 % ročně. Díky tomu jsou schopné mít zhruba o jeden procentní bod vyšší zhodnocení než spořicí účty.

Úroky na nejlepších spořicích účtech se aktuálně pohybují kolem 5-6 % p.a. Výnosy depozitních fondů se v průměru za poslední rok pohybují kolem 6-7 % p.a.

A dále je potřeba si ještě uvědomit, že z úroku na spořicím účtu banka automaticky odvádí 15% srážkovou daň, takže fakticky nám připisuje čistý úrok cca 4-5 % p.a., nikoliv 5-6 % p.a. (například z úroku 5,5 % nám banka ve skutečnosti po zdanění připisuje pouze 4,68 %).

Kdežto u podílových listů může a nemusí výnos podléhat zdanění. Daň se aplikuje až při prodeji cenných papírů. A pokud jako fyzická osoba držíte podílové listy minimálně 3 roky, je výnos osvobozen od daně z příjmů. V takovém případě pak rozdíl ve skutečném čistém zhodnocení vychází kolem 2 % ročně. Po třech letech už je z toho kumulativně 6 % rozdíl atd.

Kdy má smysl využít depozitních fondů?

1. Větší krátkodobý kapitál

Asi to nemá smysl, pokud máte volných 100 tisíc korun na půl roku. Za půl roku byste měli vydělat v repofondu zhruba o 0,5 % víc než na spořicím účtu. Každá kačka navíc sice dobrá, ale za tu pětistovku to asi nemá cenu řešit, jen si ještě přiděláte problémy s daňovým přiznáním. Ale pochopitelně čím větší kapitál, tím větší to dává smysl řešit i pro krátkodobý horizont.

Pokud se třeba chystáte výhledově pořizovat bydlení, čekáte na nižší úroky u hypoték a zatím vám leží na účtu dva miliony, které tam pravděpodobně ještě minimálně půl roku až rok budou ležet a možná i déle, tak už to asi dává smysl. Za rok můžete v repo fondu vydělat zhruba o 1 % více než na spořicím účtu, což dělá ze dvou milionů 20 tisíc navíc oproti spořicímu účtu. To už asi stojí za námahu.

2. Dlouhodobá likvidní rezerva

Depozitní fondy jsou také skvělým nástrojem pro uložení dlouhodobé likvidní rezervy. Obecně se doporučuje, že by člověk měl mít v záloze likvidní rezervu minimálně na půl roku až jeden rok života… pro případ ztráty zaměstnání, vážného úrazu, nečekaných větších výdajů apod. Může to být dejme tomu půl milionu korun. Spousta lidí si takovou rezervu skutečně drží. A nejčastěji nám k tomu slouží spořicí účet.

Občas do té rezervy sáhneme, například když zrovna platíme dovolenou apod. a pak ji v dalších měsících zase dorovnáme. Většina téhle rezervy tam ale leží dlouhodobě. Optimální tedy je, rozdělit ji na pohotovostní rezervu a dlouhodobou rezervu. Například 100-200 tisíc může být pohotovostní rezerva na spořicím účtu a dalších 300-400 tisíc potom dlouhodobá rezerva, kterou má smysl investovat do depozitního fondu. Jak už jsem zmiňoval výše, dlouhodobě bychom zde totiž díky osvobození od daně měli mít výnos zhruba o 2 % ročně více než na zdaněném spořicím účtu. Za tři roky už to z 300 tisíc úložky udělá skoro 20 tisíc rozdíl v čistých výnosech.

3. Podnikatelé, menší firmy, společenství vlastníků apod.

Předchozí dva body pak v ještě větší míře dávají smysl u podnikatelů a různých právnických osob. Nabídka bank zde bývá zpravidla omezená akorát na termínované vklady. Pokud nedisponujete opravdu velkým kapitálem v řádu alespoň desítek milionů, tak se s vámi banka o nějakých zajímavých úrocích na účtu odmítá bavit. Zde potom ten rozdíl ve zhodnocení oproti bankovním vkladům pro PO bývá často opravdu výrazný.

Takže pokud držíte ve firmě, SVJ apod. rezervní kapitál řádově v milionech, rozhodně stojí depozitní fondy za zvážení. Zároveň je třeba ale zdůraznit, že by se mělo opravdu jednat o rezervní kapitál, který s velkou pravděpodobností nebudete nějakou dobu potřebovat. Určitě je potřeba si vždy nechat na účtu v bance dostatečný provozní kapitál.

Co od depozitních fondů čekat do budoucna?

Česká národní banka pravděpodobně již brzy začne trochu snižovat úrokové sazby. Automaticky na to zareagují banky snižováním úroků na spořicích účtech. A velmi rychle se to promítne i do nižších výnosů všech depozitních fondů. Jejich výnosy určitě nebudou dlouhodobě překonávat 6 % ročně, to je nesmysl.

Na druhou stranu ČNB nesníží úroky na nulu, takovou chybu už snad centrální banky znovu dělat nebudou. Repo sazba by příští rok mohla klesnout někam k 5 % a dlouhodobě by se pak měla pohybovat někde kolem 3-5 %. Ruku v ruce s tím klesnou i budoucí výnosy repo fondů. Měly by se dlouhodobě držet zhruba 0,5 % pod repo sazbou ČNB a zároveň zhruba 1 % nad úroky spořicích účtů (před zdaněním).

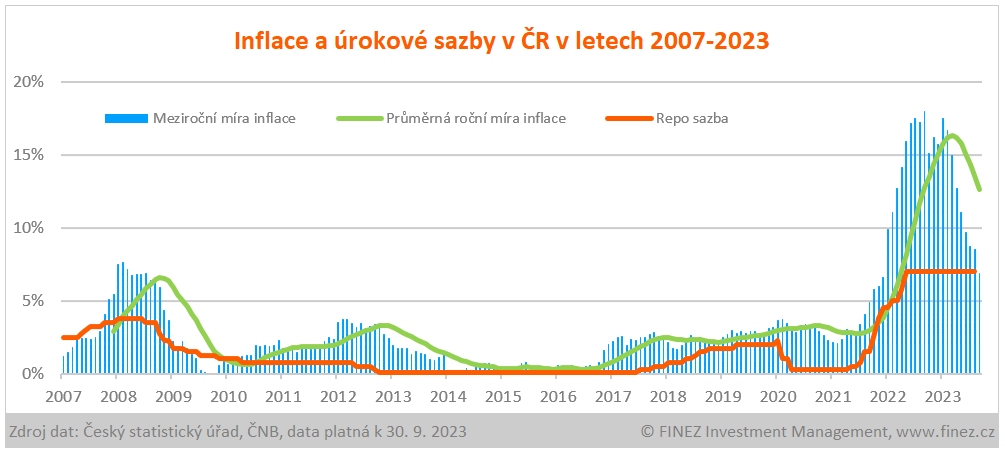

Zde je také na místě podotknout, že spořicí účet ani depozitní fondy vás dlouhodobě neochrání před inflací. To není jejich účelem a nikdy nebylo. Můžeme-li vycházet z historie, tak centrální banky posledních 20 let držely úrokové sazby pod inflací. Na grafu výše názorně vidíte, že oranžová křivka (repo sazba) je konzistentně pod zelenou křivkou (průměrná roční míra inflace).

Možná se tahle politika centrálních bank trochu změní a v budoucnu bude repo sazba plus mínus na úrovni inflace. Rozhodně však nečekejte, že bude dlouhodobě nad inflací. Takže ani výnosy u depozitních fondů zcela jistě nebudou nad inflací.

Chcete-li chránit úspory před inflací, k tomu slouží mnohem lépe jiné nástroje, například skvělým uchovatelem hodnoty je zemědělská půda nebo podobně i nemovitostní fondy. Rovněž akcie a různé private equity investice mají dlouhodobě z ekonomické logiky větší výnosy než inflace, akorát tady je potřeba opravdu dlouhý časový horizont (min. 10 let a více).