Kam investují milionáři?

Pokud jde o správu majetku, je moudré učit se od bohatých. Skvělým vodítkem jsou trendy ve vývoji rozložení majetku dolarových milionářů zpracovávané společností Capgemini.

- Doporučujeme také: Češi bohatnou, ale pomalu

Společnost Capgemini dlouhodobě mapuje vývoj bohatství ve světě. Zaměřuje se výhradně na dolarové milionáře, tzv. HNWI (high net worth individuals), tedy osoby disponující majetkem ve výši minimálně jeden milion dolarů. Sleduje vývojové trendy v počtu těchto boháčů a zároveň vývojové trendy rozložení jejich majetku. To může být zajímavou inspirací i pro drobné investory.

Co lze obecně vypozorovat z přístupu bohatých ke správě majetku?

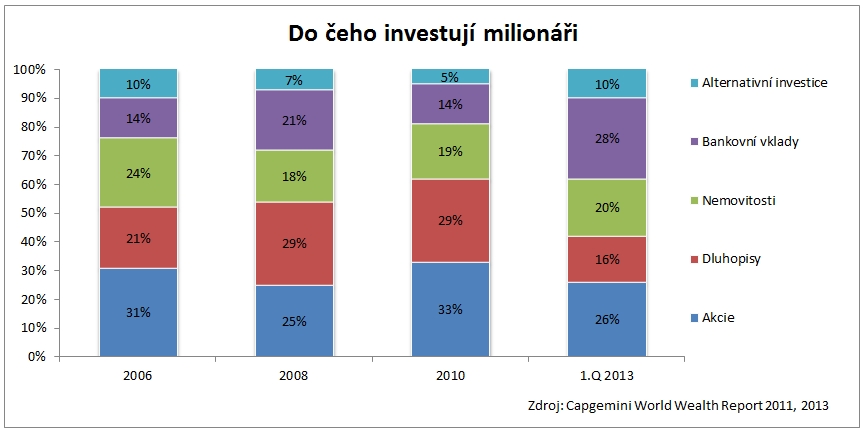

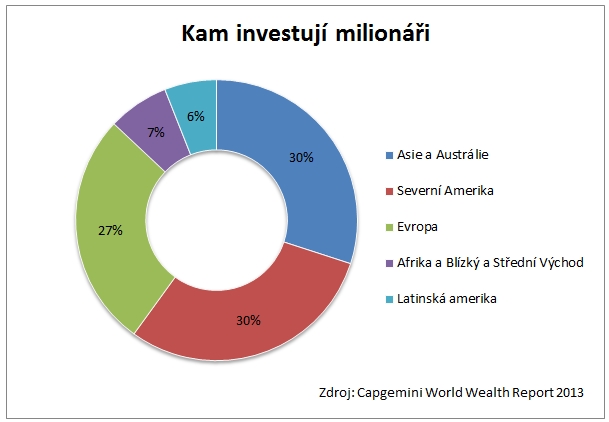

Nikdy nesází vše na jednu kartu. Naopak svůj majetek vždy rozkládají mezi různá investiční aktiva. Jejich poměr se v čase mění podle aktuální situace na trzích. Ale nikdy neinvestují vše do akcií, nebo jen do nemovitostí. Také je dobré poukázat na regionální rozložení investic. Všimněte si, že zhruba 60 procent majetku zaujímají rozvinuté trhy a 40 procent tzv. emerging markets. Podíl rozvíjejících se trhů postupně roste, ale stále velký podíl tvoří aktiva v USA a Evropě.

A jaké poselství nám přináší změna struktury majetku bohatých v posledním roce?

1) Velcí investoři se zbavují dluhopisů. Vývoj na dluhopisových trzích v posledních měsících jim dává za pravdu – úrokové výnosy začaly růst a tržní cena státních dluhopisů klesá. To neznamená honem všechny dluhopisy prodat, ale rozhodně nemá velký smysl držet dlouhodobé státní dluhopisy, jejichž výnos do splatnosti se pohybuje kolem dvou procent ročně. Zajímavou alternativou jsou stále dluhopisy korporátní, ovšem pouze s krátkou dobou do splatnosti, aby jejich citlivost na případné změny úrokových sazeb byla co nejnižší.

2) Milionáři také pomalu snižují podíl akcií ve svém portfoliu. Není se co divit, když ceny akcií atakují rekordní hodnoty. Akciový index S&P 500 sestavený z pětistovky největších amerických burzovně obchodovaných firem v září stoupl na nové historické maximum. Podobně také německý akciový index DAX každý den hlásí nový rekord. Na akciových trzích lze samozřejmě stále najít zajímavé investiční příležitosti, ale obecně výnosový potenciál akcií klesá a riziko poklesu cen naopak roste.

- Čtěte také: Jan Traxler: Je na čase prodat akcie

3) Mezi bohatými znovu roste obliba alternativních investic. Velkému zájmu se těší především zlato. Stále více investorů se poohlíží také po umění nebo různých historických sbírkách. Cena zlata za poslední rok klesla o 25 procent, takže lze očekávat, že poptávka velkých investorů po zlatu s nižší cenou dál poroste. V případě zlata i jiných komodit je ale potřeba mít na paměti, že se nejedná o klasickou investici. Zlato nenese žádný úrok, ani dividendu, ani nájemné. Smyslem investice do zlata je pouze dlouhodobě uchovat hodnotu kapitálu.

- Doporučujeme také: Investice do zlata s úrokem

4) Velcí investoři aktuálně drží velkou část majetku v hotovosti. To souvisí s předchozími body. Zdá se, že mají strach z dalšího vývoje na kapitálových trzích a raději dnes volí „jistou nulu". Úroky v bance jsou sice směšně nízké, ale jak se říká, méně je někdy více.

Bohatí totiž moc dobře vědí, že primárně je důležité zbytečně neprodělat. Ani v této situaci nepřestávají investovat, ale zaujímají konzervativnější postoj. Drží více kapitálu v hotovosti, spoléhají se na tradiční pronájem nemovitostí a přikupují zlato. Pokud jde o nemovitosti, hodně lidí by asi namítlo, že to není pro drobné investory dostupná investice, ale opak je pravdou. I drobný investor může snadno a mnohdy i efektivnějším způsobem investovat do nemovitostí prostřednictvím nemovitostních fondů.

I dolaroví milionáři se samozřejmě mohou mýlit ve svých odhadech. Navíc každý má své preference a struktura majetku se u každého investora bude trochu lišit. Proto nemá smysl přesně kopírovat uvedené grafy. Určitě ale mohou být vodítkem pro méně zkušené investory. Klíčové je zejména za každé situace rozkládat investice mezi rozličná aktiva.

Psáno pro deník E15