Analýza fondu: KBC Equity Fund Buyback America

V dalším díle seriálu, který se věnuje konkrétním podílovým fondům, se podíváme na specificky zaměřený fond od belgické společnosti KBC. Jedná se o fond kupující akcie amerických společností, které provádí tzv. zpětný odkup akcií.

Tabulka 1: Základní data fondu KBC Equity Fund Buyback America

| Správce fondu | KBC AM |

| ISIN | BE0168099951 |

| Typ fondu | Akciový |

| Vznik fondu | 3. 7. 1998 |

| Velikost | 133 mil. USD |

Zdroj: ČSOB

Investujte do fondů se slevou 20-60 % na vstupních poplatcích.

Na zpětný odkup akcií se níže podíváme trochu podrobněji, nicméně pro začátek se jedná o situaci, kdy daná společnost nakupuje vlastní akcie, které jsou běžně obchodovatelné na trhu. Tento postup má své klady i zápory. KBC Equity Fund Buyback America ovšem věří, že klady výrazně převažují a zaměřuje se tak z velké části právě na takové akcie. Fond byl založen těsně před „dotcom" krizí v roce 1998. V ČR tento fond nabízí banka ČSOB, která je dceřinou společností KBC. Je veden pouze v amerických dolarech.

Portfolio a strategie fondu

Podle prospektu musí fond nakupovat do portfolia minimálně 75% takových akcií, které provádí zpětný odkup akcií. K tomu dochází většinou tehdy, kdy má společnost velké zisky a často je nemá kam investovat. Pokud si myslí, že jejich akcie jsou podhodnocené vůči vnitřní hodnotě, investuje do svých akcií. Sníží tak jejich celkový počet na trhu a logicky tím stoupne zisk na jednu akcii. Dobrá zpráva pro akcionáře společnosti. Rovnou se ovšem podívejme na druhou stranu mince, a sice že management se může mýlit v odhadu vnitřní hodnoty a nakupovat tak akcie zbytečně draho a tím snižovat potenciální výnosy. Špatná zpráva pro akcionáře společnosti.

Dalšími pozitivy pak může být i samotný růst ceny akcie - s nižším počtem akcií a stejným počtem zájemců o jejich koupi. Často můžou také firmy vyplácet vyšší dividendy, protože zisk rozdělují opět mezi menší počet akcií. Naopak nevýhodou kromě zmíněného nákupu za zbytečně vysoké ceny mohou být i vlastní zájmy managementu společnosti, kdy po růstu ceny akcie mohou manažeři realizovat své opce na nákup a následně rychlým prodejem pouze realizovat zisk.

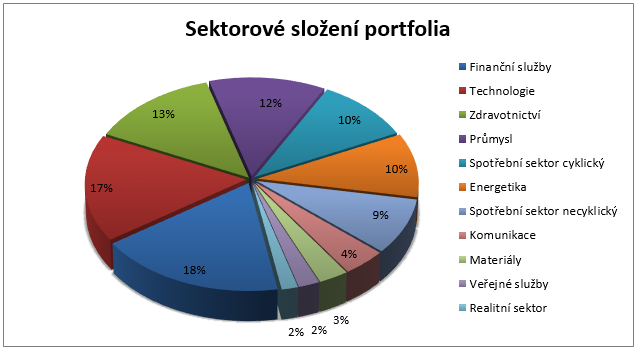

Graf 1: Sektorové složení KBC Equity Fund Buyback America

Zdroj: KBC AM, data platná k 31. 10. 2013

Z regionálního hlediska je fond zaměřen čistě na americké akcie. Sektorově pak dominují hlavně finanční služby, zdravotnictví, technologie nebo spotřební zboží. Důvodem je hlavně to, že zpětný odkup často provádí opravdu velké zavedené giganty a ty se vyskytují právě v těchto sektorech, dále bezpochyby také hodnotový styl řízení fondu. Výhodou je pro mě větší koncentrace portfolia, 10 největších pozic tvoří téměř 1/3 fondu. V té můžeme najít například Exxon mobile, IT gigant Oracle, PEPSICO nebo finančního obra JP Morgan.

Co nám říká statistika?

V současnosti má KBC Equity fund Buyback America poslední uváděnou nákladovost na úrovni 1,84% p.a.. Podle statistik agentury Morningstar se jedná spíše o lehčí podprůměr v kategorii hodnotových fondů zaměřených na americké akcie velkých firem. Z hlediska ukazatelů je fond poměrně aktivně řízen, poměr rizika a výnosu je na velmi dobré úrovni 2,65 (sharpe ratio). Jedná se ovšem o hodnotu na tříletém horizontu a údaj tak pro mě ztrácí význam.

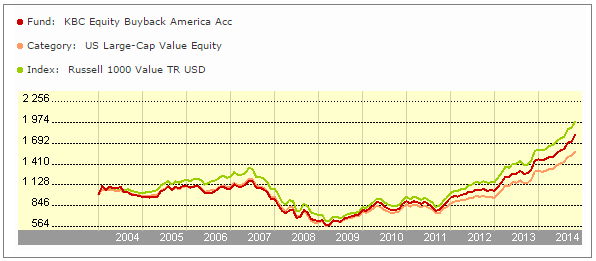

Graf 2: Vývoj hodnoty podílového listu KBC Equity Fund Buyback America v CZK

Zdroj: Morningstar.cz

Z hlediska výkonnosti je na tom fond velmi dobře. V USD vydělává od založení v průměru 7,54% p.a.. Pozor ovšem na to, že není měnově zajištěn a přepočet do českých korun snižuje průměrný výnos od založení na 4,37% p.a.. Za to může posilující koruna v minulých obdobích, těžko ovšem říci, jak bude tento trend pokračovat. Velký podíl má i „abnormální zisk" v roce 2013.

Tabulka 2: Historická výkonnost fondu KBC Equity Fund Buyback America v CZK

| jednotlivé roky | |

| 2007 | -12,50% |

| 2008 | -31,57% |

| 2009 | 22,60% |

| 2010 | 15,53% |

| 2011 | 4,80% |

| 2012 | 9,83% |

| 2013 | 40,85% |

| 2014 | 22,28% |

| kumulované výsledky | |

| 6 měsíců | 19,27% |

| 1 rok | 26,10% |

| 3 roky (p.a.) | 28,33% |

| 5 let (p.a.) | 20,34% |

| 10 let (p.a.) | 6,46% |

Zdroj: Morningstar.cz, data platná k 24. 11. 2014

Celkové hodnocení

Fond má jasně určenou strategii, koncentrovanější portfolio, přiměřenou nákladovost a poměrně slušnou historii. Na druhou stranu dobrá výkonnost je hodně podpořena silným býčím trhem posledních let a strategii je na můj vkus příliš svazující. Akciová část portfolia by dle mého názoru měla stát na fondu, který investuje do tohoto typu akcií, nicméně nevidím racionální důvod pro takové zaškatulkování. Raději bych zvolil fond, který také vybere podhodnocenou akcii a případně může manažer do svého uvažování zařadit i fakt zpětného odkupu akcií.

Psáno pro Investujeme.cz