Vývoj na trzích - srpen 2021

|

AKCIOVÉ TRHY |

Stav k 31. 8. |

Měsíc |

Rok |

|

MSCI World (v EUR) |

272 |

2,8 % |

29,6 % |

|

S&P 500 (v USD) |

4 523 |

2,9 % |

29,2 % |

|

MSCI Europe (v EUR) |

155 |

1,7 % |

28,0 % |

|

MSCI Emerging Markets (v EUR) |

435 |

2,9 % |

20,4 % |

|

PX (v CZK) |

1 284 |

6,2 % |

42,1 % |

|

KOMODITY |

Stav k 31. 8. |

Měsíc |

Rok |

|

Zlato (USD/Oz) |

1 815 |

0,1 % |

-7,8 % |

|

Stříbro (USD/Oz) |

23,92 |

-6,0 % |

-14,8 % |

|

Ropa WTI (USD/barel) |

68,69 |

-7,4 % |

60,6 % |

|

Bitcoin (USD/BTC) |

47 167 |

13,3 % |

303,8 % |

|

MĚNY |

Stav k 31. 8. |

Měsíc |

Rok |

|

EUR/CZK |

25,53 |

0,1 % |

-2,6 % |

|

USD/CZK |

21,57 |

0,6 % |

-1,7 % |

|

GBP/CZK |

29,73 |

-0,7 % |

1,6 % |

Zdroj: MSCI, Yahoo! Finance, OnVista, PSE a ČNB, data platná k 31. 8. 2021

Akcie opět v zelených číslech

Na kapitálových trzích přetrvává růstový trend, tažený robustním ekonomickým oživením a masivní finanční podporou centrálních bank. Dobré náladě na trzích přispívá také stoupající víra, že už kvůli covidu nebude potřeba dalších lock-downů. To samozřejmě zatím nikdo s jistotou neví, ale víra je důležitá.

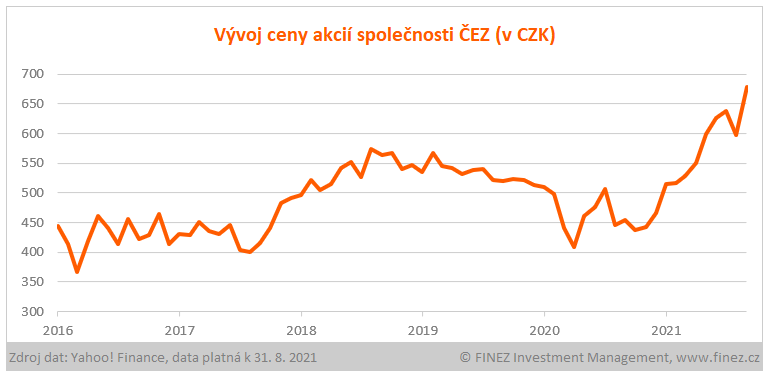

Hodnota hlavních akciových indexů v meziměsíčním srovnání opět o něco poskočila nahoru. Nejvíce se v srpnu dařilo akciovým fondům zaměřeným na Indii, Turecko a Thajsko. Pěkný růst vykázaly také akciové trhy ve střední a východní Evropě. Hodnota indexu PX pražské burzy stoupla o 6 %. Největší zásluhu na tom měly akcie společnosti ČEZ, jejichž cena stoupla v srpnu o 14 %. Akciím ČEZ nahrává rostoucí cena silové elektřiny na burze, jež od začátku roku stoupla již o 80 % z 50 euro za MWh na 90 euro. Kromě ČEZu se na pražské burze dařilo také akciím bank nebo společnosti Philip Morris ČR.

Na akciových trzích v USA je už třetí měsíc v řadě patrný odklon od tradičních cyklických odvětví (těžba, výroba, banky apod.) a návrat zejména k technologickým titulům, které opět vykázaly vynikající hospodářské výsledky. I v srpnu byly tahounem růstu na akciových trzích technologičtí giganti (Facebook + 9 %, Alphabet + 7 %, Microsoft + 5 %, Apple a Amazon + 3,5 %). Apple, Microsoft i Alphabet už svou tržní kapitalizací pokořily metu dvou bilionu dolarů. Amazon k tomu rovněž nemá daleko.

Naopak nejvíce ztrácely těžaři ropy (Exxon Mobil - 8 %, Chevron - 7 %), výrobci automobilů (General Motors -15 %, Ford - 6 %) či výrobci letadel (Boeing - 5 %, Lockheed Martin - 3,5 %). Nedařilo se ani největším firmám v sektoru financí, což jsou dnes poskytovatelé platebních karet (Mastercard - 5 %, Visa - 3 %).

Tady Fed: „Houstone, máme problém…“

První měsíce tohoto roku byl trend přesně opačný, investoři utíkali z růstových technologických akcií do tradičnějších value akcií. Ale zdá se, že karta se znovu obrátila. Tato zpětná sektorová rošáda odehrávající se na US trzích může být pouze dočasná nebo trvalejší. Koresponduje každopádně i s vývojem na dluhopisových trzích v USA, kde od března klesají úrokové výnosy státních dluhopisů.

Ještě začátkem roku trh očekával, že po covidu přijde rychlé ekonomické oživení, zvýšená inflace a s ním také rychlé zvedání úrokových sazeb. Jenomže s návratem do normálního života skutečně přišlo ekonomické oživení, spolu s ním i zvýšená inflace, ale do zvedání úrokových sazeb se Fed nehrne, zatím neomezuje ani kvantitativní uvolňování (ředění peněžní zásoby).

Fed a mnohé další centrální banky se totiž dostaly do vlastní pasti. Pokud přestanou nakupovat dluhopisy (čímž zároveň na trh pumpují nové peníze), nikdo jiný je při stávající vysoké inflaci a nizoučkých úrocích kupovat nebude. Kdo tedy bude financovat všechny ty deficity státních rozpočtů? Spojené státy se dostaly do situace, ve které je už řadu let také Japonsko a celá eurozóna. Státní dluh už se financuje převážně jen tištěním nových peněz. Změna je možná jedině při výrazném zvýšení úroků, jenže to by zase všechny státy nedokázaly splácet ani ty úroky. Takže se dostáváme do začarovaného kruhu, jehož ultimátním řešením bude jednoho krásného dne škrtnutí jedné nuly na konci (odepsání dluhů).

Inflace v ČR stoupá

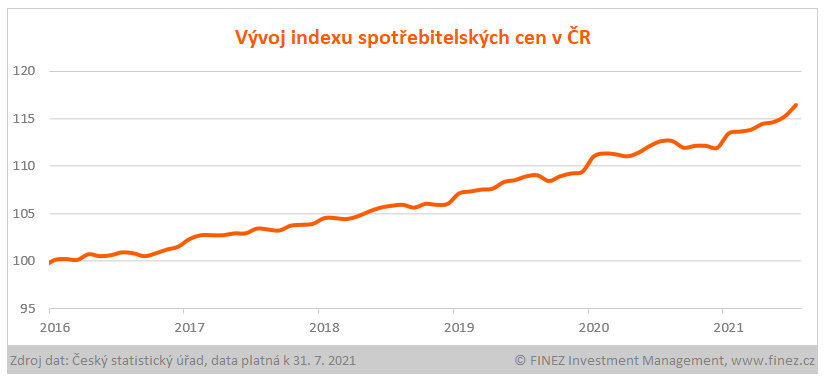

Česká republika naštěstí ještě není tak zadlužená jako mnohé jiné země. A tak si Česká národní banka může dovolit zvedat úrokové sazby a tím brzdit úvěrovou expanzi a inflaci, která by se jinak mohla utrhnout ze řetězů. V červenci stoupla hodnota indexu spotřebitelských cen v ČR v porovnání s červnem o 1 % a meziročně o 3,4 %. Inflace poslední tři měsíce nabírá na tempu a ČNB moc dobře ví, že je potřeba ji zavčas zkrotit.

A tak ČNB v srpnu již podruhé za sebou zvedla úroky a očekává se, že s dalším zvyšováním úrokových sazeb nebude příliš otálet. Naše ekonomika to ustojí a s vyššími úroky a posilující korunou bude o české státní dluhopisy větší zájem ze strany zahraničních investorů, čili s financováním stávajícího deficitu by neměl být výrazný problém. Zatím.

Ale i hospodaření českého státu je potřeba rychle vyrovnat, zadlužení nyní roste velmi rychle. Návrh rozpočtu na příští rok je tragický. Bude nás to všechny bolet, ale jedno je jisté, bez ohledu na předvolební sliby a kdo se ujme vlády, po volbách bude nutné zvedat daně. Nedělejme si iluze, že ne.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Výkonnost dosažená v minulosti ani očekávaná výkonnost není spolehlivým ukazatelem budoucích výnosů. Data uvedená v článku pochází z webových stránek MSCI, Finance Yahoo!, OnVista, ČNB, PSE a ČSÚ a jsou platná k 31. 8. 2021.

Psáno pro Investujeme.cz