Jak chránit úspory před inflací

Inflace nenápadně roste a hodnota našich úspor klesá. Co s tím? Jak ochránit peníze před inflací?

Upozornění: Tento článek je určený pro nepoučené laiky, snažil jsem se ho psát co nejsrozumitelněji (z toho pramení i četná zjednodušení).

- Čtěte také: Jak dnes bezpečně zhodnotit peníze?

Hodně lidí dnes řeší, jak ochránit své úspory před inflací. V bance nám nabídnou jedno až dvě procenta, ve výjimečných případech můžeme mít na termínovaném vkladu i tříprocentní zhodnocení. Jenže meziroční inflace byla v uplynulém roce podle Českého statistického úřadu 3,3 %, a to řada z nás bude jistě argumentovat, že fakticky je inflace ještě vyšší. Asi nejcitelněji vnímáme zdražování u pohonných hmot, vody a energií.

Jelikož na zdražování můžeme krásně nadávat, ale to je asi tak vše, co s tím zmůžeme, nezbývá nám, než uvažovat, jak co nejefektivněji chránit před inflací své úspory. Když už jsme si peníze těžce vydělali, tak nikdo pochopitelně nechceme, aby ztrácely kupní sílu. Někteří proto raději vše hned utratí a ještě se zadluží, protože reálná hodnota dluhu s inflací také klesá. To není úplně scestná úvaha, poněvadž se dá očekávat, že celá Evropa i Spojené státy americké budou chtít své problémy způsobené předlužením řešit pověstným „tištěním peněz" a nenápadným vytvářením inflace.

Ovšem má povaha mi nedovolí zbytečně utrácet a zadlužovat se a přes manželku by něco takového už vůbec neprošlo. Patříme k tradičním konzervativním domácnostem, které si chtějí odkládat část peněz stranou – na větší bydlení, na studia dětí, na důchod... Kam tyto prostředky ukládat, aby se co nejlépe zhodnocovaly?

- Čtěte také: Kam dnes investovat

Poraďte se, kam uložit peníze a jak dosáhnout vyššího zhodnocení úspor.

Čtyři základní druhy investic

Zkusme se při tom na chvíli oprostit od tradičních finančních produktů. Kdybychom se totiž podívali do střev těchto produktů, tak zjistíme, že ve finále není velký rozdíl v tom, jestli zvolíme staré penzijní připojištění, nebo nové doplňkové důchodové spoření, nebo životní pojištění, nebo důchodové pojištění, nebo podílové fondy... pod rouškou těchto finančních produktů jsou vždy standardní investice do jednoho ze čtyř základních investičních aktiv, akorát se jim dá jiný obal, složitější smlouva a pár poplatků navíc.

Čtyři základní investiční aktiva a jejich charakteristika

| NEMOVITOSTI | AKCIE | DLUHOPISY | KOMODITY | |

| povaha majetku | hmotná | hmotná | papírová | hmotná |

| cashflow | nájemné | dividendy | úrok | žádný příjem |

| vliv inflace | inflační | inflační | deflační | inflační |

| likvidita | nízká | vysoká | vysoká | vysoká |

| volatilita | nízká | vysoká | nízká | vysoká |

Zdroj: FINEZ Investment Management

Před inflací ochrání pouze hmotné investice

Pokud nám jde o dlouhodobou ochranu před inflací, měli bychom preferovat investice do hmotných aktiv, jejichž cena dlouhodobě s inflací roste. Nejčastěji nás asi napadne nemovitost nebo zlato. Podobně se ale může jednat o různé další komodity od burzovně obchodované ropy nebo pšenice až po archivní víno či různé umělecké a historické artefakty.

Nemovitost má oproti komoditám jednu velkou výhodu, lze ji pronajmout. Když své úspory uložíme do zlata, v podstatě pouze spekulujeme na růst ceny zlata stejně jako u každé jiné komodity. Zrovna u zlata je to navíc dnes zrádná spekulace, protože jeho cena je čtyřnásobná než před deseti lety, a tak trochu už předběhla inflaci. Navíc rostoucí cena zlata přilákala nové investory do těžby zlata, takže brzy bude nabídka převyšovat poptávku a v takovém případě reálně hrozí pokles ceny. Nicméně vedle zlata lze spekulovat na růst cen mnoha jiných komodit.

Ve všech případech ale budeme těžko komoditu pronajímat, naopak mnohdy ještě budeme muset platit za uskladnění. V tom mají nemovitosti navrch, jejich cena by dlouhodobě měla také růst s inflací, ale navíc nám každý rok nesou „úrok" ve formě nájemného.

- Čtěte také: Na nemovitost s malým kapitálem

Akcie představuje podíl na firmě

Podobné vlastnosti mají také akcie. Pro někoho sice znamenají pouze číslo na monitoru, ale ve své podstatě má akcie hmotnou povahu – představuje vlastnické právo k akciové společnosti a opravňuje vlastníka k podílu na zisku akciové společnosti formou dividendy. Stejně jako soused, který má vlastní firmu, tak i já mohu být drobným spoluvlastníkem (akcionářem) jiné firmy, jejíž akcie jsou veřejně obchodovatelné, a to třeba prostřednictvím podílového fondu nebo důchodového spoření.

Akcie mají ale jednu nevýhodu, jejich tržní cena značně kolísá podle výsledků hospodaření firmy a nálady investorů. Říkáme, že mají vysokou volatilitu. Naproti tomu ceny nemovitostí se sice také trochu hýbou, ale spíše v horizontu let než dnů. Nemovitosti mají cenovou volatilitu nízkou. Ovšem akcie můžeme během pár sekund prodat na burze, stačí několik kliknutí myší na počítači, kdežto prodej nemovitosti se může táhnout i několik let (v méně lukrativních lokalitách). Tady se v investorském žargonu používá pojem likvidita. Akcie mají likviditu vysokou, nemovitosti nízkou.

Akcie a nemovitosti se tedy výrazně liší v likviditě a cenové volatilitě. Jinak mají ale mnoho společného. Jejich cena z dlouhodobého pohledu roste zhruba s inflací a kromě toho přináší majiteli pravidelný příjem (cashflow) ve formě nájemného nebo dividendy. V tom mají velkou výhodu oproti komoditám.

- Čtěte také: České akcie a dividendy - takový lepší termíňák

Dluhopis je pouze „papír" (příslib)

Pravidelný příjem generuje i poslední čtvrtá skupina investičních aktiv – dluhopisy a pevně úročené vklady. Dluhopis v nejběžnější formě je v podstatě úvěr s odloženou splátkou jistiny (bez anuity) a fixním ročním úrokem. Dlužník (emitent dluhopisu) platí každý rok věřiteli (majiteli dluhopisu) sjednaný úrok až do doby splatnosti dluhopisu, kdy mu musí zaplatit i samotnou dlužnou částku (nominální hodnotu dluhopisu).

V tom tkví hlavní nevýhoda dluhopisů, pokud jde o ochranu před inflací. Jejich nominální hodnota je stejná třeba třicet let. Pakliže je úrokový výnos nízký (Kalouskovy státní spořicí dluhopisy mají výnos kolem 3 % ročně, burzovně obchodované desetileté české dluhopisy aktuálně kolem 2 % p.a.), pak se jedná dlouhodobě o prodělečnou investici, která zaostává za inflací.

Dluhopisy bývají vhodnou investicí v období nízké inflace nebo deflace, v době, kdy klesají úrokové sazby, protože v tuto dobu tržní cena dluhopisů roste nad jejich nominální hodnotu. Jednoduše řečeno, pokud dojde ke snížení úrokových sazeb, tak starší dluhopis nesoucí vyšší úrok je atraktivnější, na burze je po něm logicky větší poptávka a investoři ho kupují za vyšší cenu než je jeho nominální hodnota.

- Čtěte také: Dluhopisové fondy čeká špatné období

V této situaci se právě nacházíme, respektive na konci období, kdy byly dluhopisy výhodnou investicí. Česká národní banka snížila v listopadu základní úrokovou sazbu na historické minimum 0,05 %. Úrokové sazby už nemají kam klesat. České dluhopisy (a podobná je situace prakticky všude ve světě) se obchodují s výraznou přirážkou oproti nominální hodnotě. Díky tomu je aktuálně u desetiletých státních dluhopisů výnos do splatnosti kolem zmiňovaných dvou procent, to je méně než nabízí některé roční termínované vklady a výrazně méně než můžeme mít z pronájmu nemovitostí nebo z dividend u akcií.

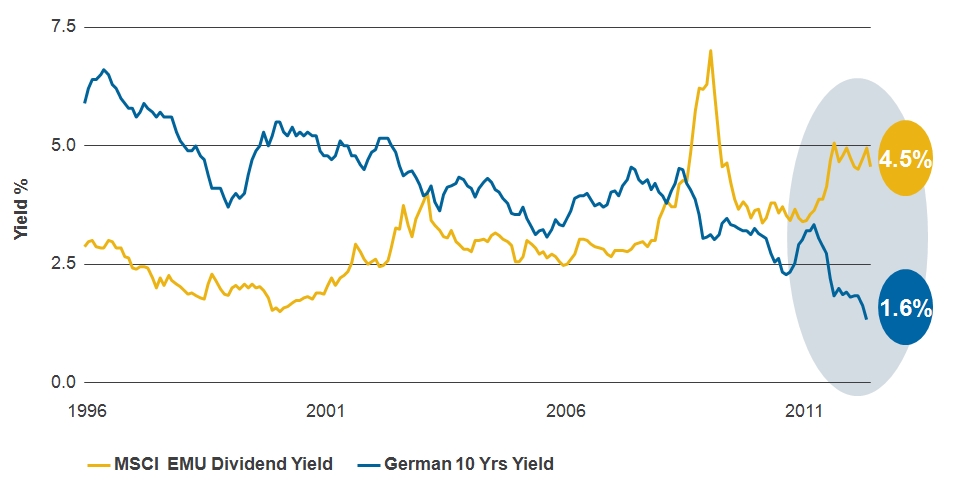

V Evropě dividendový výnos akcií výrazně převyšuje úroky dluhopisů

Zdroj: Pioneer Investments, Bloomberg, data k 30. 6. 2012

Dluhopisy nás před inflací neochrání

Tradiční státní dluhopisy nesou momentálně historicky nízký úrok a ještě u nich reálně hrozí, že jejich tržní cena bude v budoucnu klesat (s rostoucími úrokovými sazbami). České a stejně tak německé, americké, britské, japonské nebo švýcarské státní dluhopisy jsou v nynější situaci velmi špatnou investicí.

Problém je, že většina tradičních konzervativních finančních produktů je založena právě na státních dluhopisech, jen si to málokdo uvědomuje. Pokud ovšem chceme dlouhodobě ochránit své úspory před inflací, měli bychom si vybírat finanční produkty, prostřednictvím kterých ukládáme peníze do hmotných investičních aktiv – do akcií, nemovitostí a komodit.

Nejjednodušší je pravidelně investovat do akciových, komoditních a nemovitostních fondů. Podobně i důchodové spoření nebo životní pojistky dnes umožňují si vybrat z různých investičních strategií, zde bychom měli z dlouhodobého pohledu preferovat dynamické strategie, v rámci kterých je většina prostředků investována do akcií. Pokud si nejste jisti, do čeho vlastně váš produkt ukládá peníze, zeptejte se svého poradce či bankéře.

- Čtěte také: Komoditní fondy v ČR. Který vybrat?

Uvažujte dlouhodobě!

Nutno ještě upozornit na jedno ALE. Všechny tři typy hmotných investic – akcie, nemovitosti i komodity – jsou vhodné pro dlouhodobý časový horizont. Akcie a burzovně obchodované komodity (včetně zlata) jsou na krátkodobém horizontu cenově vysoce volatilní. Ostatní neburzovní komodity a nemovitosti netrpí sice výraznými výkyvy cen, ale jsou zase málo likvidní, můžete mít problém najít kupce.

Z toho vyplývá závěr: Chraňte své úspory dlouhodobě i za cenu toho, že krátkodobě mohou být některé investice opticky ztrátové. Pakliže například tržní cena některé akcie poklesne, vůbec se tím nemusím dnes trápit, protože mi stále nese každoročně dividendu a prodat ji hodlám až v důchodu.

Psáno pro deník E15.