Srovnání 19 nemovitostních fondů v ČR

Všechny nemovitostní fondy výkonností poráží inflaci, v roce 2019 vydělaly od 3 do 9 procent. Jaké mají výnosy z pronájmu, úvěrové zatížení, obsazenost či průměrnou délku nájemních smluv? Jaké si účtují poplatky? Co od nich čekat v roce 2020?

Podívejte se na aktuálnější srovnání nemovitostních fondů a jejich výnosů za rok 2020:

13 retailových nemovitostních fondů

V loňském roce na českém trhu vzniklo pět nových otevřených nemovitostních fondů dostupných veřejnosti. Aktuálně si tak drobní investoři mohou vybírat ze 13 nemovitostních fondů. Kromě nich pak na českém trhu působí také několik nemovitostních fondů pro kvalifikované investory, kterým se budeme podrobněji věnovat v další části.

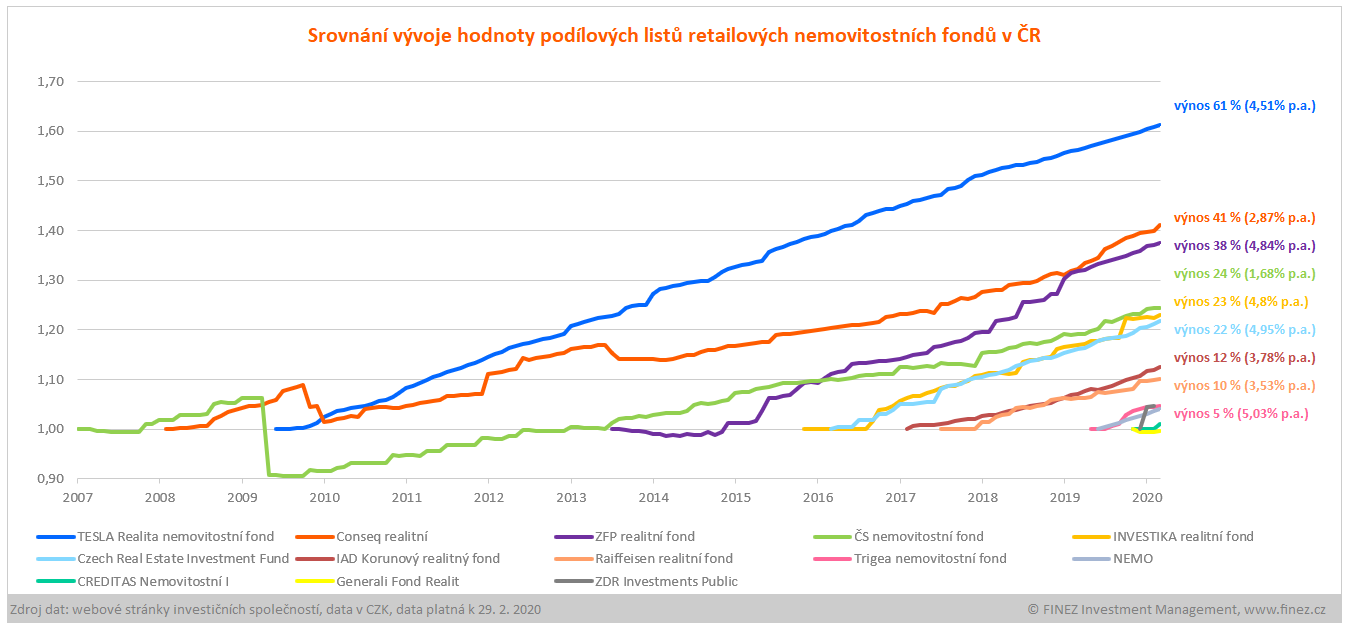

Nejstarší a největší z retailových fondů je ČS nemovitostní fond spravovaný REICO investiční společností České spořitelny. Hodnota nemovitostí v majetku fondu dnes přesahuje 30 miliard korun. Více než deset let již fungují také fondy Conseq Realitní a fond TESLA Realita spravovaný TESLA investiční společností, který historicky přinesl investorům nejvyšší kumulativní výnos (61 % výnos za 11 let).

Velmi dynamicky v uplynulých letech rostly fondy ZFP realitní, INVESTIKA realitní a Czech Real Estate Investment Fund napojený na investiční skupinu DRFG. Těmto třem fondům se velmi dařilo oslovovat investory, získávat nový kapitál a kupovat nové nemovitosti, takže jejich portfolio rychle narostlo na objemu. A také v uplynulých letech vykazovaly velmi dobré výnosy. Nutno však podotknout, že podstatnou část výnosů tvořilo přecenění hodnoty spravovaných nemovitostí, což může naopak v nastávající době působit i opačným směrem.

Nejmladšími přírůstky do rodiny nemovitostních fondů v České republice jsou fondy CREDITAS nemovitostní 1, Generali Fond realit a ZDR Investments Public, který má staršího bráchu mezi fondy pro kvalifikované investory, fond ZDR Investments Real Estate. Ještě před nimi na jaře loňského roku si pod názvem Trigea nemovitostní fond založila vlastní nemovitostní fond finančně poradenská síť Partners. A o měsíc později vznikl fond NEMO, za kterým stojí společnost Českomoravská Nemovitostní a distribuuje ho společnost Colosseum.

Fond NEMO se spolu s fondem Czech Real Estate Invetsment Fund liší od ostatních tím, že není registrovaný v České republice, nýbrž v Lichtenštejnsku. Tyto dva fondy tedy nepodléhají přímému dozoru České národní banky, ale dozoruje je lichtenštejnská autorita FMA. Správcem, depozitářem i auditorem jsou lichtenštejnské instituce.

- Sledujte aktuální informace ke všem nemovitostním fondům v ČR na portále Nemovitostní-fondy.cz

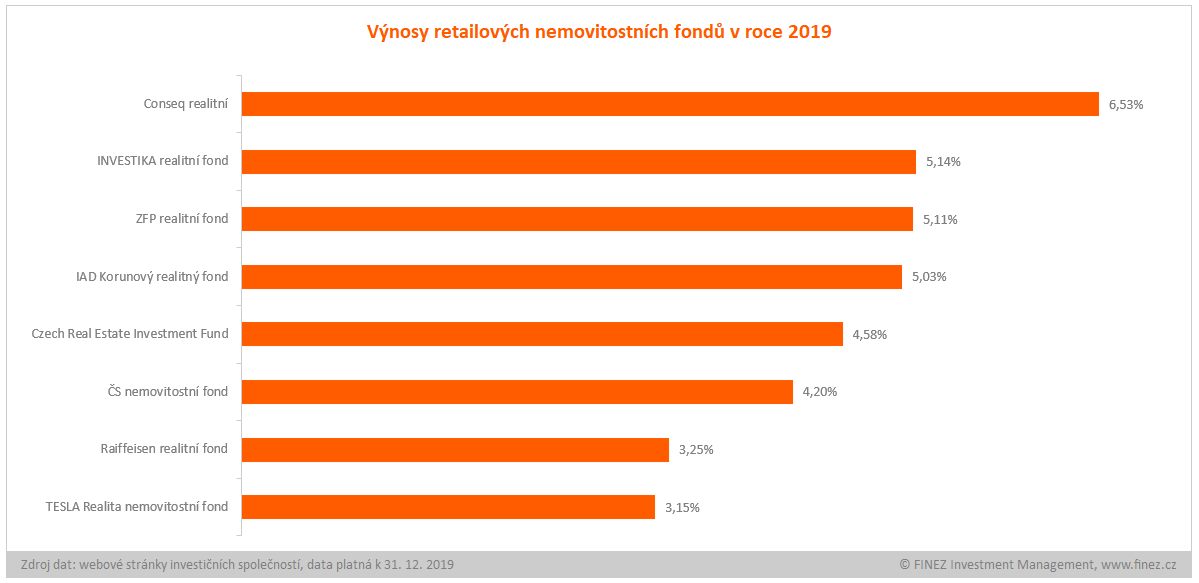

Výnosy nemovitostních fondů v roce 2019

Ze zmíněných 13 retailových nemovitostních fondů vykázal nejvyšší výnos v roce 2019 fond Conseq Realitní (6,5 %), kterému se v uplynulém roce podařilo realizovat několik nových akvizic, čímž výrazně zvýšil zainvestovanost fondu. Zároveň v ocenění nemovitostí zohlednil vývoj trhu, jinými slovy přecenil nahoru hodnotu spravovaných nemovitostí. Díky tomu se ale nyní také řadí mezi adepty, kteří možná budou muset v tomto roce naopak přecenit hodnotu nemovitostí směrem dolů.

Nad pětiprocentní hranici výnosu se v uplynulém roce dostaly také fondy INVESTIKA realitní, ZFP realitní a IAD Korunový realitný fond. Nejnižší výnos v uplynulém roce vykázaly fondy TESLA Realita a Raiffeisen realitní, které se dostaly se zhodnocením jen mírně nad 3 %. U fondu TESLA Realita je nižší výnos oproti jiným nemovitostním fondům způsoben v prvé řadě vyššími náklady na správu (roční poplatek za správu 2,5 %), ale také konzervativnějším přístupem k oceňování hodnoty nemovitostí a nízkou mírou zadlužení (prakticky nevyužívají páku – bankovní úvěry). Od fondu Raiffeisen realitní se mi bohužel ke dni publikování tohoto článku nepodařilo získat relevantní údaje.

Pro srovnání, průměrná roční míra inflace za rok 2019 byla podle Českého statistického úřadu 2,8 %, což je nejvíce od roku 2012. I tak všechny nemovitostní fondy svými výnosy opět inflaci porazily. Znovu se tak nemovitostní fondy ukázaly jako vynikající konzervativní investice, která dlouhodobě dobře chrání před inflací a zároveň vykazuje velmi stabilní vývoj.

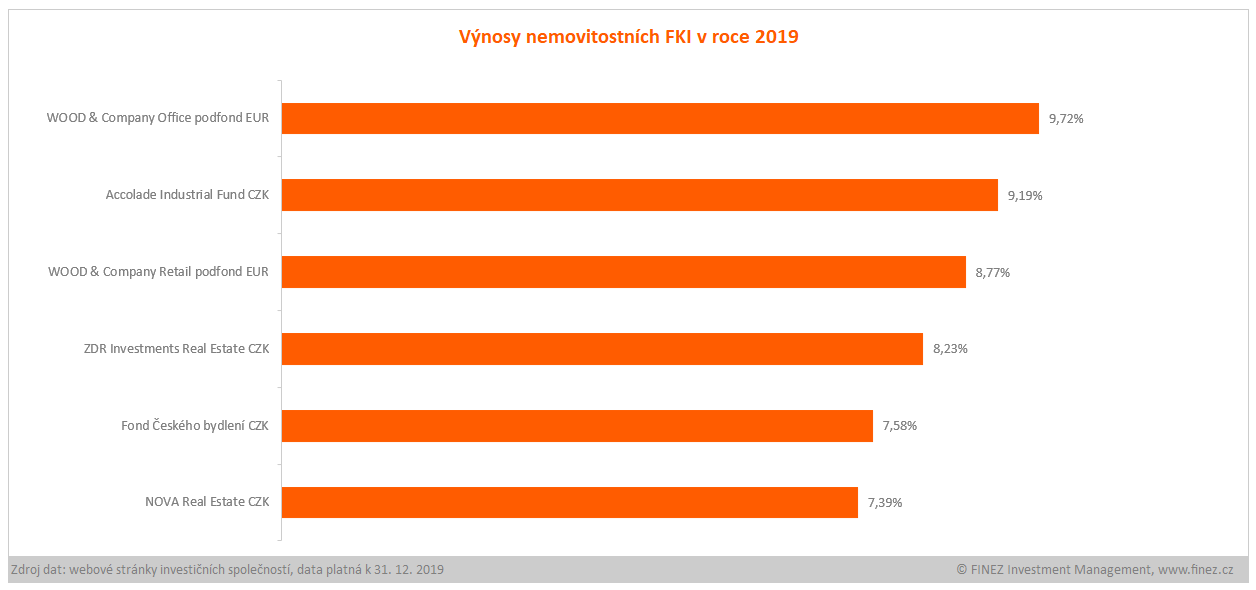

Fondy pro kvalifikované investory mají dvojnásobné výnosy

Zatímco čisté výnosy retailových nemovitostních fondů se standardně pohybují kolem 3-5 % ročně, nemovitostní fondy pro kvalifikované investory (FKI) vykazují až dvojnásobnou výkonnost. I v roce 2019 vydělaly nemovitostní FKI v průměru kolem 7-9 %. Do srovnání jsem zařadil šest fondů, přičemž každý je trochu jinak zaměřený. Fakticky v České republice funguje mnohem více nemovitostních fondů pro kvalifikované investory, ale často dělají také development a to už nejde považovat za typický nemovitostní fond, to jsou spíše developerské fondy.

Mezi nejvýnosnějšími nemovitostními fondy jsou druhým rokem v řadě fondy WOOD & Company, jeden zaměřený na kancelářské budovy (WOOD & Company podfond Office) a druhý na obchodní centra (WOOD & Company podfond Retail). Na špičce se tradičně drží také fond Accolade Industrial, který spravuje a pronajímá průmyslové haly, sklady a logistická centra. Výnos kolem 7-8 % loni připsal také fond ZDR Investments Real Estate zaměřený primárně na menší retailové prodejny a fond NOVA Real Estate spravovaný společností REDSIDE, jehož portfolio tvoří zhruba po třetinách kancelářské budovy, obchody a průmyslové areály. Pro zajímavost jsem do srovnání přidal ještě Fond Českého bydlení, což je malý fond, který jako jediný spravuje a pronajímá byty. I jeho výnos za uplynulý rok překonal 7 %.

Podívejte se na detailní portréty fondů Accolade a ZDR Investments v rámci seriálu fond-show:

Jak podrobněji popisuji v článku Nemovitostní fondy pro chudé a pro bohaté, ten rozdíl ve výnosech oproti retailovým fondům je dán větší zainvestovaností a vyšší finanční pákou.

1. Nemovitostní fondy pro kvalifikované investory totiž na rozdíl od retailových nemovitostních fondů nemusí držet minimálně 20 % vlastního kapitálu jako likvidní rezervu. Tudíž mohou zainvestovat do nemovitostí řádově o stovky milionů korun více. Je to názorně vidět v tabulkách dále.

2. A nemovitostní fondy pro kvalifikované investory oproti retailovým nemovitostním fondům ve větší míře využívají bankovní financování. Zatímco retailové nemovitostní fondy se standardně drží s úvěrovým zatížením nemovitostí kolem 40-50 procent, nemovitostní FKI, jak je vidět v tabulce dále, mají dnes v průměru LTV kolem 60 %.

Díky tomu jsou nemovitostní FKI schopné pořídit ze stejného kapitálu od investorů výrazně více nemovitostí než retailové nemovitostní fondy. A více nemovitostí generuje větší příjmy z pronájmu, tedy logicky vyšší výnosy.

Nicméně tento typ fondů je dostupný jen kvalifikovaným investorům, což znamená dostatečně znalým, zkušeným a také majetným investorům. Minimální investice je od jednoho milionu korun a u některých fondů i více.

Srovnání finančních ukazatelů u retailových nemovitostních fondů

| Nemovitostní fond | Nemovitosti | Vlastní kapitál | Cash | LTV | WAULT | Obsazenost | Yield |

| ČS nemovitostní fond | 30,7 mld. Kč | 26,6 mld. Kč | 27 % | 45 % | 3,5 let | 96 % | 5,78 % |

| Conseq realitní | 2,6 mld. Kč | 2,8 mld. Kč | 27 % | 20 % | 3,1 let | 99 % | 6,80 % |

| TESLA Realita nemovitostní fond | 1,6 mld. Kč | 2,1 mld. Kč | 27 % | 6 % | 5,7 let | 94 % | 6,94 % |

| ZFP realitní fond | x | 8,7 mld. Kč | 41 % | x | x | x | x |

| INVESTIKA realitní fond | 3,2 mld. Kč | 5,6 mld. Kč | 45 % | 38 % | 4,6 let | 93 % | x |

| Czech Real Estate Investment Fund | 7,0 mld. Kč | 4,5 mld. Kč | 20 % | 48 % | 4,2 let | 98 % | x |

| IAD Korunový realitný fond | x | 77 mil. Kč | x | x | x | x | x |

| Raiffeisen realitní fond | x | 1,9 mld. Kč | x | x | x | x | x |

| Trigea nemovitostní fond | 1,25 mld. Kč | 477 mil. Kč | 15 % | 65 % | 3,5 let | 94 % | 7,00 % |

| NEMO Fund | x | 566 mil. Kč | x | 48 % | x | 97 % | x |

| CREDITAS Nemovitostní I | x | x | 22 % | x | x | x | x |

| Generali Fond Realit | 0 Kč | 215 mil. Kč | 100 % | 0 % | x | x | x |

| ZDR Investments Public | 164 mil. Kč | 219 mil. Kč | 44 % | 25 % | 3,8 let | 100 % | 7,50 % |

Vysvětlivky:

Cash – udává poměr likvidní složky fondu z vlastního kapitálu

LTV – uvěrové zatížení nemovitostí, neboli poměr cizího kapitálu a hodnoty nemovitostí

WAULT – průměrná doba do konce nájemních smluv

Yield – rentabilita nemovitostí, neboli poměr čistého inkasovaného ročního nájmu a hodnoty nemovitostí

V tabulce je názorně vidět, že všechny zavedené retailové nemovitostní fondy mají dle předpisů likvidní rezervu přes 20 % vlastního kapitálu. Dále si můžete všimnout, že některé fondy se snaží maximálně využívat finanční páku, tedy bankovních úvěrů, naopak třeba fond TESLA Realita úvěrů prakticky vůbec nevyužívá, což logicky vysvětluje i jeho nižší výnosy v posledních dvou letech.

Všechny fondy mají nemovitosti momentálně velmi dobře obsazené, téměř plné. Obsazenost se pohybuje mezi 93 až 100 procenty. Průměrná délka do konce nájemních smluv se pohybuje od 3 do 6 let. Fondy pro kvalifikované investory (v následující tabulce) jsou na tom v těchto parametrech v průměru ještě o fous lépe.

Od některých fondů se mi bohužel nepodařilo chybějící údaje získat, na výzvu k doplnění údajů vůbec nereagovaly. Pokud mi údaje v nejbližší době ještě poskytnou, tak je zde doplním. Speciálně údaj o rentabilitě nájmu (yield) pak některé fondy nechtěli zveřejňovat, což je škoda, protože právě tento ukazatel nejlépe vypovídá o tom, jak má který fond oceněné portfolio nemovitostí a jaký výnos je schopný stabilně generovat po zohlednění nákladů (plus je samozřejmě potřeba zohlednit také úvěrovou páku a nevydělávající likvidní složku).

Také bych rád upozornil, že u pěti nejnovějších fondů jsou ukazatele ještě hodně zkreslené a zavádějící, protože teprve začínají pořizovat první nemovitosti a mnohdy krátkodobě neplní všechna kritéria, jako třeba fond Trigea povinnost držet min. 20 % vlastního kapitálu likvidní. Nebo konkrétně Generali Fond Realit, ten ještě nestihl pořídit ani jednu nemovitost, teprve akumuluje kapitál od investorů.

- Sledujte aktuální informace ke všem nemovitostním fondům v ČR na portále Nemovitostní-fondy.cz

Srovnání finančních ukazatelů u nemovitostních FKI

Tady je názorně vidět rozdíl oproti retailovým nemovitostním fondům právě v nízkém podílu likvidní složky a ve vyšším LTV, což se ve finále projeví tím, že hodnota spravovaných nemovitostí výrazně převyšuje hodnotu vlastního kapitálu. Zjednodušeně řečeno tedy nemovitostní fondy pro kvalifikované investory operují s větší finanční pákou než retailové nemovitostní fondy. A díky tomu mají výrazně vyšší výnosy, ačkoliv rentabilita nájmu (yield) je srovnatelná.

| Nemovitostní fond | Nemovitosti | Vlastní kapitál | Cash | LTV | WAULT | Obsazenost | Yield |

| Accolade Industrial Fund CZK | 526 mil. EUR | 226 mil. EUR | 1 % | 57 % | 6,2 let | 100 % | 6,89 % |

| NOVA Real Estate CZK | 330 mil. EUR | 131 mil. EUR | 4 % | 61 % | 5,8 let | 98 % | 7,10 % |

| ZDR Investments Real Estate CZK | 2,0 mld. CZK | 883 mil. CZK | 1 % | 56 % | 7,1 let | 99 % | 7,12 % |

| Fond Českého bydlení CZK | 93 mil. CZK | 60 mil. CZK | 11 % | 30 % | 6 měsíců | 95 % | 6,92 % |

| WOOD&Co Retail podfond EUR | x | 77 mil. EUR | x | 55 % | x | 96 % | x |

| WOOD&Co Office podfond EUR | x | 110 mil. EUR | x | 62 % | 5,1 let | 96 % | x |

Vysvětlivky:

Cash – udává poměr likvidní složky fondu z vlastního kapitálu

LTV – uvěrové zatížení nemovitostí, neboli poměr cizího kapitálu a hodnoty nemovitostí

WAULT – průměrná doba do konce nájemních smluv

Yield – rentabilita nemovitostí, neboli poměr čistého inkasovaného ročního nájmu a hodnoty nemovitostí

Srovnání poplatků u retailových nemovitostních fondů

Na dlouhodobou výkonnost nemovitostních fondů mají samozřejmě nezanedbatelný vliv náklady na správu fondu. Akorát je třeba zdůraznit, že tady se jedná o administrativní náklady na úrovni fondu. V nákladech na správu fondu nejsou zakalkulovány náklady spojené s údržbou nemovitostí, opravy apod. Proto u nemovitostních fondů nejde jednoduše jen porovnat nákladovost fondů jako třeba u akciových fondů.

Dále upozorňuji, že údaj o roční nákladovosti na správu u pěti nejnovějších fondů je zavádějící. Zatímco ZDR Investments Public, CREDITAS nemovitostní 1 a Generali Fond realit uvádí předpokládanou roční nákladovost, která fakticky může být odlišná a časem i trochu nižší, fondy Trigea a NEMO naopak uvádí skutečné náklady za minulý rok, ovšem neúplný rok, fungují od května, respektive června. Takže tady naopak skutečné náklady na správu budou v dalších letech zcela jistě vyšší.

Kromě nákladů na správu pak na reálné výnosy konkrétního investora mají vliv také jednorázové náklady – vstupní a výstupní poplatek. Vstupní poplatky se často odvíjí ještě od objemu investice, ale standardně jsou účtovány dle tabulky níže od 1,5 až do 5 procent. Fondy TESLA Realita a CREDITAS Nemovitostní momentálně vstupní poplatky vůbec neúčtují. Místo toho ještě společně s fondem Raiffeisen realitní a fondem NEMO účtují klientům po omezenou dobu od nákupu výstupní poplatek.

| Nemovitostní fond | Vstupní poplatek | Výstupní poplatek | Výkonnostní odměna | Náklady na správu |

| ČS nemovitostní fond | 1,50 % | není | není | 1,86 % |

| Conseq realitní | 4,00 % | není | není | 1,61 % |

| TESLA Realita nemovitostní fond | 0,00 % | 1 % (1 rok od nákupu) | 50 % z výnosu nad 6 % p.a. | 2,77 % |

| ZFP realitní fond | 3,00 % | 0,00 % | 10 % z výnosu | 2,38 % |

| INVESTIKA realitní fond | 3-4 % | není | není | 1,80 % |

| Czech Real Estate Investment Fund | 5,00 % | 0,00 % | není | 1,26 % |

| IAD Korunový realitný fond | 3,00 % | 0,00 % | 10 % z výnosu (Prvý realitný fond) | 2,33 % |

| Raiffeisen realitní fond | 1,50 % | 3 % (3 roky od nákupu) | 20 % z výnosu | x |

| Trigea nemovitostní fond | 2-3 % | 0,00 % | není | 0,92 % |

| NEMO Fund | 3,00 % | 1,00 % | není | 0,89 % |

| CREDITAS Nemovitostní I | 0 % (do 30. 6. 2020) | 5 % (4 roky od nákupu) | není | 2,50 % |

| Generali Fond Realit | 1,50 % | 0,00 % | není | 1,20 % |

| ZDR Investments Public | 4,00 % | není | 30 % z výnosu nad 4 % p.a. | 2,50 % |

Ve FINEZ účtujeme našim klientům u všech fondů (včetně nemovitostních) při zprostředkování investice od 1 mil. Kč vstupní poplatek pouze 1 % a při investici od 5 mil. Kč žádné vstupní poplatky.

Srovnání poplatků u nemovitostních FKI

Fondy pro kvalifikované investory oproti retailovým fondům mnohem více uplatňují výstupní poplatky, a nebo po určitou dobu neumožňují zpětné odkupy. Zároveň na jejich vypořádání zpravidla mívají až 6 měsíců, v případě fondů WOOD&Co dokonce až dva roky. Díky tomu nemusí držet zbytečně příliš likvidních prostředků na účtu v bance. Oproti retailovým fondům také FKI v mnohem větší míře využívají výkonnostní odměny.

| Nemovitostní fond | Vstupní poplatek | Výstupní poplatek | Výkonnostní odměna | Náklady na správu |

| Accolade Industrial Fund CZK | max. 3 % | 5 let nelze odkupovat | 20 % z výnosu | 1,86 % |

| NOVA Real Estate CZK | max. 3 % | 5 % (2 roky od nákupu) | 30 % z výnosu nad 6 % p.a. | 1,95 % |

| ZDR Investments Real Estate CZK | max. 3,1 % | 40 % (3 roky od nákupu) | 30 % z výnosu nad 5 % p.a. | 2,11 % |

| Fond Českého bydlení CZK | max. 5 % | 10 % (2 roky od nákupu) | 100 % z výnosu do 1,5 % p.a.+ 50 % z výnosu nad 7,5 %p.a. | 2,51 % |

| WOOD&Co Retail podfond EUR | max. 2 % | vypořádání odkupu do 2 let | 10 % z výnosu do 10 % p.a.+ 15 % z výnosu nad 10 % p.a. | 1,13 % |

| WOOD&Co Office podfond EUR | max. 2 % | vypořádání odkupu do 2 let | 10 % z výnosu do 10 % p.a.+ 15 % z výnosu nad 10 % p.a. | 1,19 % |

Ve FINEZ účtujeme našim klientům u všech fondů (včetně nemovitostních) při zprostředkování investice od 1 mil. Kč vstupní poplatek pouze 1 % a při investici od 5 mil. Kč žádné vstupní poplatky.

Co čekat od roku 2020?

Ekonomický šok způsobený koronavirem otřese i s realitním trhem. Na nemovitostní fondy by tato situace ale ve finále neměla mít příliš velký dopad. Nemovitostní fondy budou dál inkasovat nájem a díky tomu generovat stabilní výnosy.

Věřím, že naše ekonomika (tzn. firmy a domácnosti) tento šok ustojí relativně dobře a za pár měsíců se život vrátí do normálu. Že lidé nebudou houfně přicházet o práci a firmy budou zase dál dělat svůj byznys. To znamená, že nájemníci v komerčních nemovitostech (kanceláře, obchody, sklady, průmyslové haly atd.) budou dál fungovat a platit nájem. Pak by se panika kolem koronaviru nemusela na nemovitostních fondech příliš podepsat.

Ano, u některých fondů uvidíme nižší výnosy než v uplynulých letech a u některých možná uvidíme i jednorázové ztráty. Fondy, které v minulých letech vykazovaly vyšší výnosy, protože více přeceňovaly hodnotu spravovaných nemovitostí směrem nahoru, tak nyní možná budou nuceny naopak přecenit hodnotu nemovitostí směrem dolů.

Adeptů je vícero. Drobné přecenění směrem dolů by mě nepřekvapilo u fondů ČS nemovitostní a Conseq realitní, kde se s oceněním pracuje hodně flexibilně. Větší otazník pak visí nad fondy INVESTIKA realitní, ZFP realitní a Czech Real Estate Investment Fund, u kterých toho o aktuální ocenění nemovitostí příliš nevíme. Z fondů pro kvalifikované investory bych za horké kandidáty na negativní přecenění označil oba podfondy WOOD & Company (Retail i Office), kde docházelo k výraznému přeceňování nahoru v předchozích třech letech.

Nicméně to, že někoho označuji za adepta na přecenění hodnoty nemovitostí směrem dolů, ještě vůbec nic neznamená, tím jen předem zodpovídám na dotazy, které se skálo jistě objeví. V zásadě jen říkám, které fondy v posledních letech nejvíce přeceňovaly hodnotu nemovitostí nahoru, což je vidět i na zubech na grafu výše. I pokud by některé fondy nyní přecenily hodnotu nemovitostí směrem dolů, řádově by se to na výkonnosti fondu mělo promítnout v jednotkách procent, nic extra dramatického, kvůli čemu by investoři měli panikařit.

Rád bych zdůraznil, že většina nemovitostních fondů má portfolio oceněno konzervativně, a to včetně fondů pro kvalifikované investory. Vždyť u mnohých vychází průměrný čistý roční výnos z nájmu kolem 7 %. Mají tak určité rezervy absorbovat případný pokles cen na trhu, aniž by ho museli promítnout do ocenění v účetnictví a do hodnoty podílových listů. Většina nemovitostních fondů by tak měla nadále vykazovat stabilní výnosy.

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů jednotlivých obhospodařovatelů nemovitostních fondů a jsou ve většině případů platná k 29. 2. 2020, v některých případech k 31. 12. 2019. Aktuální informace sledujte na portále Nemovitostní-fondy.cz.

Psáno pro Investujeme.cz