Nemovitosti – bilancování roku 2012 a výhled na rok 2013

Ačkoliv ceny nemovitostí v ČR stagnují, mohli jste loni ve správném fondu vydělat 42 %, a nebo v jiném 5 % s minimálním rizikem.

Doporučujeme také:

- Komodity - bilancování roku 2012 a výhled na rok 2013

- Akcie - bilancování roku 2012 a výhled na rok 2013

- Dluhopisy - bilancování roku 2012 a výhled na rok 2013

- Měny - bilancování roku 2012 a výhled na rok 2013

Ceny bytů v ČR stagnují

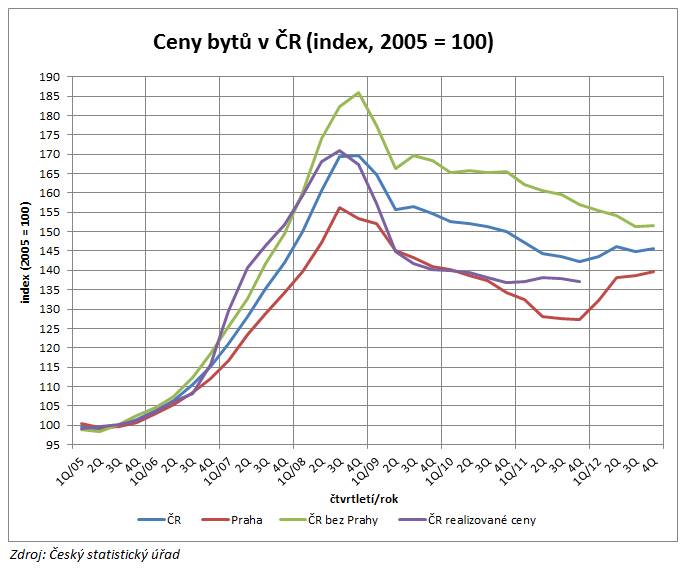

Podle údajů Českého statistického úřadu se ceny bytů v ČR v loňském roce stabilizovaly, alespoň na straně nabídky. Údaje o průměrných cenách z realizovaných transakcí zatím nebyly zveřejněny, nicméně očekává se, že ani zde se oproti loňskému roku ceny nijak zásadně nezměnily.

V Praze v průměru stoupla nabídková cena bytů o 10 %, mimo Prahu naopak poklesla o 3,4 %. Celkový průměr za celou Českou republiku vychází na růst cen o 2,5 %. Ovšem ještě jednou upozorňuji, jedná se o ceny inzerované. Jak je vidět na následujícím grafu, ceny realizovaných transakcí jsou nižší (fialová křivka se nachází pod modrou křivkou).

Ceny domů v USA v roce 2012 rostly

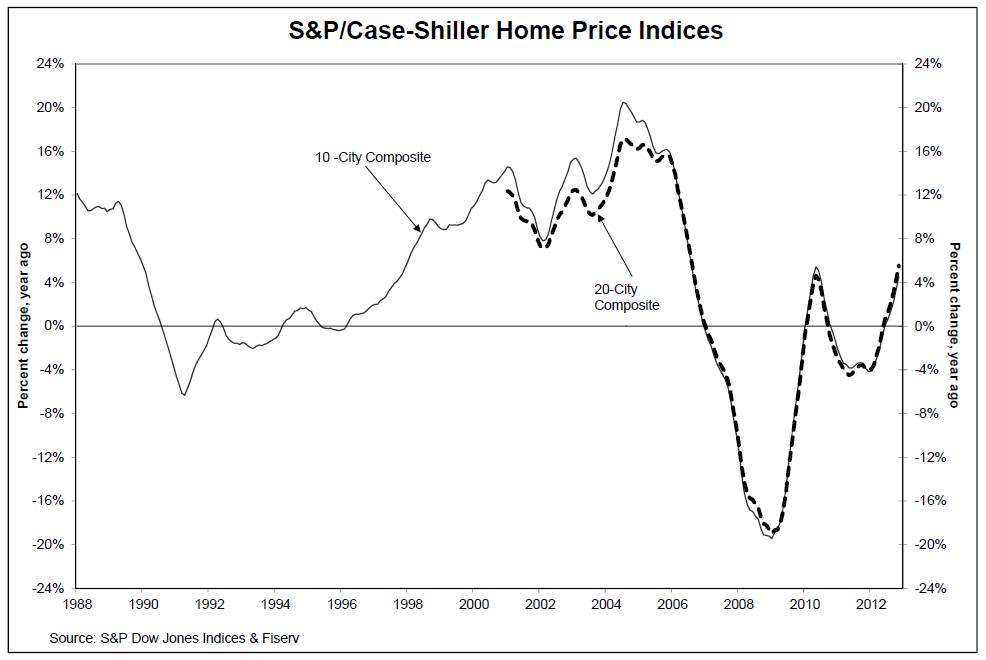

Za oceánem už začaly ceny domů pozvolna růst. Hodnota indexu S&P Case-Shiller Home Price 20-City byla na konci listopadu o 5,5 % vyšší než před rokem. (Data za prosinec zatím nebyla zveřejněna, ale očekává se podobný výsledek.) Tento index sleduje cenu domů ve dvaceti největších amerických městech. S výjimkou New Yorku ve všech městech cena domů roste. Nejvíce stoupla cena domů ve Phoenixu, o necelých 23 %.

Nemovitostní trh v USA pomalu ožívá. Nejen že ceny nemovitostí začaly růst, ale hlavně se zvedly prodeje domů. V listopadu bylo prodáno 400 tisíc nových domů a pět milionů starších domů, to je nejvyšší číslo od roku 2009. Naproti tomu ve Španělsku nemovitostní trh zamrzl a ceny strmě padají dolů. Vzhledem k obrovskému převisu nabídky nad poptávkou se není čemu divit a lze očekávat, že španělský nemovitostní trh to nejhorší teprve čeká. Silně přehřáté jsou podle vysoké ceny také nemovitosti ve Velké Británii, Austrálii a Singapuru.

Akcie realitního sektoru rychle rostou

V roce 2012 se mezi nejúspěšnější investice zařadily akcie společností spravujících nemovitosti. Například cena akcií hlavního hráče na trhu nemovitostí Simon Property Group stoupla o 23 % na nové historické maximum. Ještě větší růst zaznamenaly správci nemovitostí v Japonsku, HongKongu a Singapuru. Ku příkladu hodnota akcií společnosti Mitsubishi Estate, největšího japonského developera, stoupla v roce 2012 o 78 %.

Vývoj hodnoty akcií společnosti Simon Property Group

Zdroj: Reuters

Globální index nemovitostních akcií FTSE EPRA NAREIT od roku 2009 roste a pomalu se vrací na předkrizovou úroveň. V roce 2012 stoupla hodnota indexu o 26 %. Podobný výnos přinesl podílníkům i fond BNP Paribas Real Estate Securities World, který tento index kopíruje. Obdobný fond se zaměřením na asijsko-pacifickou oblast BNP Paribas Real Estate Securities Pacific vydělal dokonce 42 %.

Nakupujte podílové fondy se slevou až 60 % na vstupních poplatcích!!!

Vývoj indexu FTSE EPRA/NAREIT Developed

Zdroj: Bloomberg

Akcie společností z realitního sektoru se však nyní jeví značně přehřáté. Svědčí o tom vysoká hodnota ukazatelů P/E a P/B a nízký dividendový výnos. Například zmiňovaná společnost Simon Property Group je aktuálně oceněná na třiatřicetinásobek ročních zisků firmy a více než osminásobek účetní hodnoty firmy. Hrubý dividendový výnos klesl na 2,7 %. Akcie Mitsubishi Estate nejsou sice tolik nadhodnocené oproti účetní hodnotě (P/B = 2,6), ale zato se obchodují dokonce za dvaačtyřicetinásobek ročních zisků společnosti (P/E = 42) a dividenda nestojí ani za zmínku. Investoři by se tedy měli v roce 2013 akciím developerů a správců nemovitostí raději vyhnout.

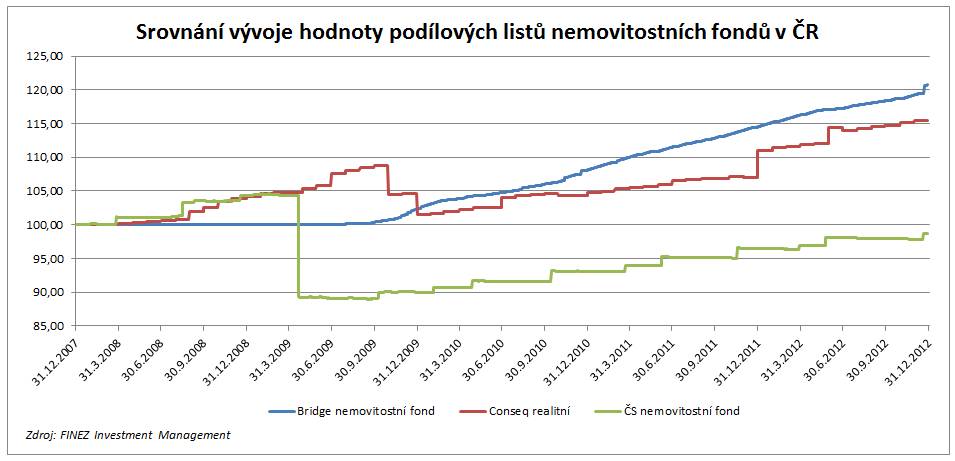

Nemovitostní fondy přináší stabilní výnos

V České republice máme tři otevřené nemovitostní fondy, které spravují a pronajímají nemovitosti. V uplynulém roce byl opět nejúspěšnější fond Bridge spravovaný společností Finesko. Za rok 2012 vydělal podílníkům 5,36 % a nadále si drží roční výnosnost 5-6 procent. Je to dáno tím, že investuje do komerčních nemovitostí v menších městech s vyšší rentabilitou nájmu. Na rozdíl od konkurence, která se zaměřuje na větší realitní projekty. Fond Conseq Realitní vydělal v uplynulém roce 4,53 %, což je na konzervativní nemovitostní fond také velmi dobrý výsledek. Nejhorší byl tradičně nemovitostní fond České spořitelny, ten v roce 2012 vydělal pouze 2,29 %, tedy méně než nabízí roční termínované vklady.

- Čtěte také: Na nemovitost s malým kapitálem

České nemovitostní fondy jsou vhodné pro konzervativní investory a měly by tvořit jeden ze základních kamenů dlouhodobějších konzervativních portfolií. Díky pravidelnému cashflow z pronájmu nemovitostí nabízí poměrně stabilní výnosy i vývoj hodnoty. Jejich výnosový potenciál je však omezený nízkou rentabilitou nájmu, takže se nehodí pro investory, kteří hledají vyšší výnos než pět procent ročně.

Psáno pro Finmag.cz a Peníze.cz