Kam investovat volné peníze

Jak zhodnotit volné peníze? Mám je uložit na termíňák? Vyplatí se koupit akcie, nebo raději dluhopisy? A co zlato, komodity, nebo nemovitost? Vše záleží na délce investičního horizontu a schopnosti ustát krátkodobé poklesy.

- Čtěte také: Jak dnes bezpečně zhodnotit peníze?

Prvně je nutné zvolit vhodnou investiční strategii

Lidé se na mě často obrací s jednoduchou otázkou: „Kam investovat volné peníze?" Místo jednoduché odpovědi zpravidla následuje hodinový rozhovor o tom, jaké jsou možnosti a že vše se odvíjí od nastavení správné investiční strategie. Asi nikoho nepřekvapí, že jiné instrumenty volíme pro krátkodobý horizont a jiné pro dlouhodobý horizont. Stejně tak portfolio konzervativního investora by mělo vypadat značně odlišně od dynamického investora, a to i v případě, že mají shodný investiční horizont.

Než tedy půjdete své investiční záměry konzultovat s poradcem nebo bankéřem, promyslete si pečlivě své investiční cíle. Každý investiční poradce se vás bude ptát, na jak dlouho chcete peníze investovat, jakého výnosu chcete dosáhnout, jaký je váš postoj k riziku, jaké máte zkušenosti s investováním, nebo také kolik času jste ochotní věnovat správě svých investic.

- Více v článku Jak začít investovat? Definováním investičních cílů.

Krátkodobý investiční horizont

Nyní se můžeme podívat, jaké investice zvolit podle rizikového profilu investora a podle délky investičního horizontu. Začněme horizontem krátkodobým, čímž myslíme, že chceme zhodnotit peníze za 1-3 roky. Standardní poučky pro krátkodobý horizont doporučují fondy peněžních trhů a konzervativní dluhopisové fondy, to znamená fondy, které investují převážně do českých státních dluhopisů a pokud možno s krátkou dobou do splatnosti. Jiné než konzervativní investice se na krátkém horizontu nedoporučují.

Jenomže v aktuální situaci jsou ty velmi konzervativní fondy na konci s dechem. Snižování úrokových sazeb vedlo k růstu tržní ceny starších dluhopisů nesoucích vyšší úrok. Dluhopisovým fondům se zejména posledních 5 let velmi dařilo. Ovšem úrokové sazby už není kam snižovat, takže dluhopisové fondy čeká špatné období. A fondy peněžních trhů nejsou při takto nízkých sazbách schopny překonat úroky termínovaných vkladů.

Proto konzervativním investorům na krátkodobém horizontu nedoporučujeme investovat do žádných fondů, ale preferujeme klasické bankovní produkty – spořicí účet (pokud je nutná vyšší likvidita) nebo termínovaný vklad. Pokud chcete vyšší výnos než 3 % ročně, musíte podstoupit riziko možné ztráty. Pro krátkodobé investice se nabízí celá řada investičních certifikátů. I velmi konzervativní deep discount certifikáty mají výnosový potenciál kolem 5 % za rok a s multibonus certifikáty jde vydělat i dvacet procent.

Problém je, že většinou se jedná o investice v euru, takže do hry zde vstupuje měnové riziko. A upřímně, pokud to jen jde, radši bych se investicím v euru dnes vyhýbal. Druhým problémem je kreditní riziko. Investiční certifikát je v podstatě pouze příslib banky (emitenta certifikátu), že při určitém vývoji na trzích vyplatí určitý výnos. Ovšem co když tato banka zkrachuje? Tak má investor smůlu, jeho investice nespadá pod ochranu pojištění vkladů. To samé platí i pro nejrůznější strukturované dluhopisy a zajištěné fondy.

Sečteno podtrženo, i na krátkodobém horizontu lze na první pohled bez velkého rizika dosáhnout výnosu 5-7 % ročně, ovšem při hlubší rozvaze přijdeme na to, že ono zdánlivě malé riziko nás může připravit o všechny peníze. Možná je jen malá pravděpodobnost, že zkrachují velké banky jako Deutsche Bank, BNP Paribas, Societe Generale nebo Royal Bank of Scotland, avšak pokud by k tomu došlo, znamenalo by to pro investora totální ztrátu. Proto zpravidla doporučujeme pro krátkodobý horizont tradiční bankovní vklady.

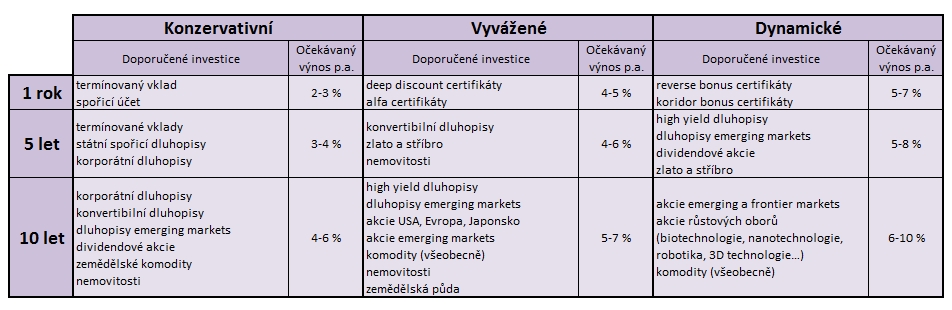

Aktuální doporučené investice podle rizikového profilu a délky investičního horizontu

Zdroj: FINEZ Investment Management

Podílové fondy Franklin Templeton aj. se slevou až 60 % na vstupních poplatcích!!!

Střednědobý investiční horizont

Za střednědobý investiční horizont se běžně označuje období 3-7 let, já ho protahuji až na 10 let. Pokud vím, že peníze nebudu potřebovat sedm let, tak je škoda nechat peníze na termíňáku s úrokem 3 % ročně. Na druhou stranu pro velmi konzervativní nátury je to stále jedno z mála vhodných řešení. Alternativou mohou být státní spořicí dluhopisy nebo korporátní dluhopisy investičního stupně (dluhopisy vydané firmami, u kterých je riziko platební neschopnosti velmi malé).

Pokud jste schopni unést mírnou volatilitu tržní hodnoty investice a přežili byste i případnou malou ztrátu do 10 %, můžete se bez problémů dostat na roční výnos 4-6 procent. K tomu se přímo vybízí nemovitostní fondy, konvertibilní dluhopisy (firemní dluhopisy směnitelné za akcie) a na střednědobém horizontu také drahé kovy zlato a stříbro.

Ziskuchtivější investoři by na střednědobém horizontu měli upřednostnit high yield dluhopisy (dluhopisy spekulativního stupně – vydané firmami, u kterých je riziko platební neschopnosti vyšší) a dluhopisy emerging markets. Na rozvíjejících se trzích jsou úrokové sazby zatím vyšší než v Evropě a USA a dá se očekávat postupné sbližování. Brazilské, ruské nebo turecké dluhopisy tedy nesou vyšší úrok a zároveň by jejich tržní cena měla s klesajícími sazbami nadále růst. Díky tomu mají výnosový potenciál zhruba 6-8 % za rok.

Vedle rizikovějších dluhopisů by ve střednědobém dynamickém portfoliu neměly chybět dividendové akcie a drahé kovy. Celkový výnos portfolia by se měl pohybovat v rozmezí pěti až osmi procent ročně. Ovšem volatilita už zde roste a takové portfolio se může dostat do ztráty až 20 %.

- Čtěte také: Jak chránit úspory před inflací

Dlouhodobý investiční horizont

Většina lidí, ačkoliv zprvu uvažuje o střednědobém horizontu, má ve skutečnosti investiční horizont velmi dlouhý. Přirozeně nikdo nechce čekat deset let, než se jeho investice dostane do plusu. Všichni bychom si přáli sledovat od začátku neustálý růst hodnoty naší investice, proto také skoro každý mluví o horizontu pět let, i když se jedná o peníze na důchod, do kterého půjde třeba až za 30 let. Avšak třicetileté portfolio může být i pro konzervativního investora sestaveno mnohem agresivněji než pětileté portfolio. Proto vždy u investičního horizontu přemýšlejte o tom, kdy budete chtít peníze použít a ne za jak dlouho chcete vidět kladné výsledky.

Na velmi dlouhém horizontu by ani konzervativní investor neměl nechávat peníze na termíňáku nebo ztrácet čas se státními dluhopisy. Výnosy zde dlouhodobě nepokryjí ani inflaci. Pokud vím, že investuji na dvacet, třicet let, měl bych vždy dát přednost hmotným investicím. I s malým kapitálem můžu investovat do nemovitostí prostřednictvím nemovitostních fondů. Měl bych samozřejmě také část kapitálu investovat do akcií a komodit. Jakožto konzervativní investor bych se držel dividendových akcií a zemědělských komodit.

Zlato už je na takto dlouhém horizontu zbytečné. Cena zlata a stříbra za posledních 10 let stoupla na čtyřnásobek, takže z dlouhodobého pohledu není zrovna nejlevnější. Na dlouhodobém horizontu nás před inflací lépe ochrání zemědělské komodity. Pro snížení volatility můžeme do portfolia přimíchat i konvertibilní dluhopisy nebo dluhopisy emerging markets. Není to ale na dlouhodobém horizontu nutné, jde pouze o pocit lepší diverzifikace a nižší volatility.

- Více v článku Konzervativní investice s výnosem 4-6 procent ročně

Dynamický investor s velmi dlouhým horizontem má jednoduchou volbu, zvlášť pokud se jedná o pravidelné investice. Největší výnosový potenciál mají komodity, akcie emerging markets a akcie malých firem z růstových technologických oborů. Volatilita bude velká, krátkodobě může dojít k poklesu třeba až na polovinu původní hodnoty, ale dlouhodobě je zde pravděpodobnost růstu vysoká a výnosový potenciál až kolem deseti procent ročně. V případě aktivního přístupu ke správě mohou správně zvolené růstové akcie zhodnotit peníze i nad 10 % ročně.

Realokace a zamykání výnosů?

Samozřejmě u dlouhodobého horizontu bychom neměli zapomenout s blížícím se koncem postupně převádět investice do konzervativnějších aktiv. To platí zejména v případě, že plánujeme peníze jednorázově vybrat a použít. Ve většině případů je ale dlouhodobý horizont spojen se zajištěním finanční renty na stáří. Až v sedmdesáti letech půjdeme do důchodu, nebudeme peníze potřebovat hned, budeme je chtít čerpat doživotně formou renty.

V takovém případě není nutné vše převést z akcií a komodit do konzervativních dluhopisů nebo na termíňák. Naopak mnohem lepší variantou zajištění pravidelné renty mohou být například dividendové akcie nebo pronajímaná nemovitost. Na rozdíl od bankovních vkladů jejich cena sice kolísá, ale zároveň dlouhodobě roste plus mínus s inflací, zatímco v bance peníze postupně ztrácí svou reálnou hodnotu.

Psáno pro Peníze.cz a Finmag.cz

Poraďte se, kam uložit peníze a jak dosáhnout vyššího zhodnocení úspor.