Fond-show: ZDR Investments Real Estate

Nemovitostní fond pro kvalifikované investory se stabilními výnosy 7-9 % ročně díky pravidelným příjmům z pronájmu nemovitostí. Spravuje především retailové prodejny, např. pro obchody Albert, Billa, Penny Market apod.

- Doporučujeme také: Jak si vedly nemovitostní fondy v roce 2020

Oficiální název fondu je ZDR Investments SICAV, a.s., podfond ZDR Real Estate. Z právního hlediska jde o akciovou společnost s proměnlivým základním kapitálem (SICAV), která má zřízen podfond ZDR Real Estate. My budeme pro zjednodušení používat zkrácený název fondu ZDR Investments Real Estate.

Jedná se o fond kvalifikovaných investorů. Je vhodný pouze pro investory, kteří jsou schopni absorbovat ztrátu investice, kteří akceptují omezenou likviditu investice a kteří mají dostatečné znalosti a zkušenosti s investováním. Minimální investice do fondu je nastavena na 1 milion korun.

Investorům dnes nabízí celkem čtyři třídy investičních akcií: třída A je růstová v korunách, třída B je dividendová v korunách, třída C je růstová v eurech a třída D je dividendová v eurech. U růstových tříd jsou veškeré výnosy fondu reinvestovány, projevují se tedy růstem hodnoty investičních akcií. U dividendových tříd budou výnosy fondu vypláceny investorům formou pravidelné roční dividendy.

Základní údaje

| Správce fondu | CODYA investiční společnost |

| Manažer fondu | Dušan Moskaliev |

| ISIN | Třída A – CZ0008042892 (CZK růstová) Třída B – CZ0008042967 (CZK dividendová) Třída C – CZ0008043833 (EUR růstová) Třída D – CZ0008043841 (EUR dividendová) |

| Vznik fondu | 12. 9. 2017 |

| Velikost fondu | 915 mil. Kč |

| SRRI (1-7) | 6 |

| Minimální investice | 1 mil. Kč |

Investiční strategie

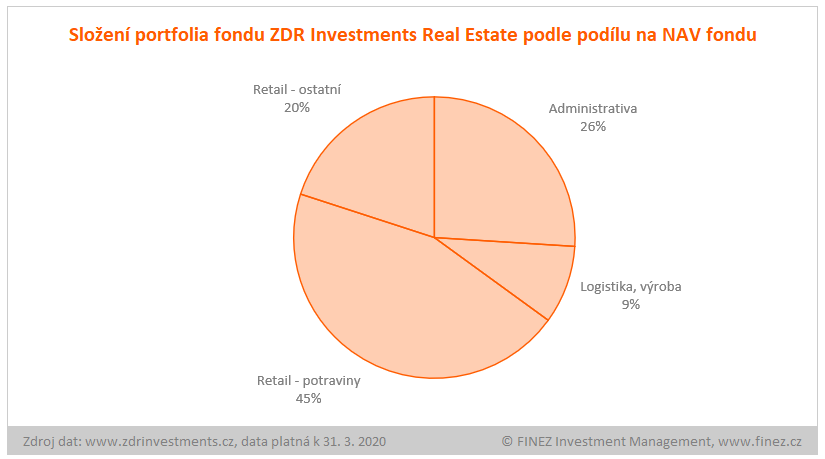

Jak už z názvu podfondu vyplývá, jedná se o nemovitostní fond. Zaměřuje se primárně na menší retailové prodejny. Aktuálně spravuje a pronajímá 22 nemovitostí v celkové hodnotě zhruba dvě miliardy korun, z toho 19 je ze segmentu retailových prodejen. V rámci retailu pak převažují potraviny. Největšími nájemníky fondu jsou provozovatelé řetězců Albert, Billa a Penny Market, dále třeba JYSK, kik, teta, Rossmann a další. Většina nemovitostí se aktuálně nachází na území České republiky, ale výhledově fond připravuje několik nových projektů také v Rakousku a na Slovensku.

Díky své orientaci na diskont a potravinové řetězce má tento fond hodně dlouhé nájemní smlouvy. Zatímco v kancelářských budovách se většinou nájmy uzavírají v pětiletých cyklech, potravinové řetězce jako Billa či Penny Market běžně uzavírají nájemní smlouvy na 10 a někdy i 15 let. Chtějí mít své lokace jisté na dlouhou dobu. Průměrná délka do konce nájemních smluv (WAULT) je zhruba 7 let, což je nejdéle ze všech nemovitostních fondů v ČR.

Vybrané finanční ukazatele fondu

| Počet nemovitostí | 22 |

| Hodnota nemovitostí | 2,04 mld. Kč |

| Roční nájemné (yield) | 140,5 mil. Kč (6,9 %) |

| WAULT | 7,1 let |

| Obsazenost nemovitostí | 99 % |

| Vlastní kapitál | 915 mil. Kč |

| Úvěrové zatížení (LTV) | 56 % |

| Podíl likvidní složky | 2 % |

Zdroj dat: Nemovitostní-fondy.cz, data platná k 31. 3. 2020

Složení portfolia fondu

Historické výnosy (v CZK)

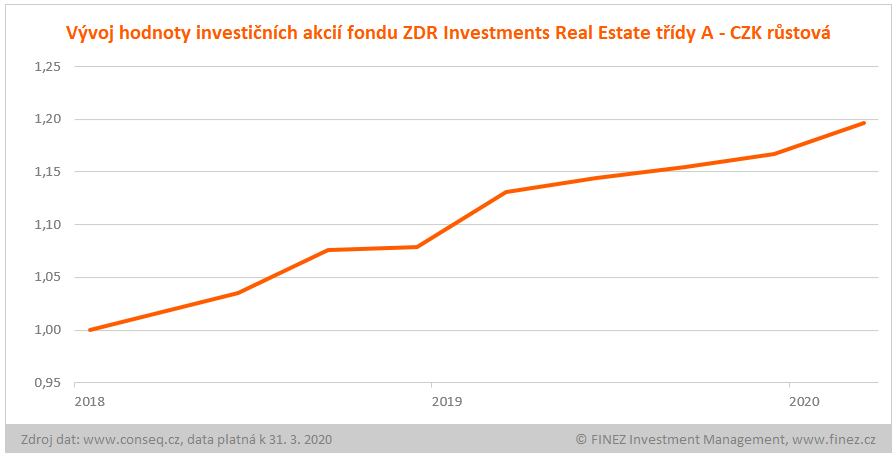

| rok 2018 | 7,84 % | ~ | 7,84 % p.a. |

| rok 2019 | 8,23 % | ~ | 8,23 % p.a. |

| 1.Q 2020 | 2,52 % | ~ | 10,49 % p.a. |

| od založení | 19,66 % | ~ | 8,59 % p.a. |

Fond ZDR Investments Real Estate funguje teprve třetím rokem. V letech 2018 i 2019 dosáhl čistého výnosu kolem 8 %. Letos zatím za první kvartál stoupla hodnota investičních akcií fondu o 2,5 %. Od počátku fungování tak už vydělal investorům 20 %, což odpovídá čistému anualizovanému výnosu 8,6 % p.a. To ho řadí k nejúspěšnějším nemovitostním fondům v ČR.

Ve druhém čtvrtletí bude fond inkasovat trochu nižší nájem, takže výnos za druhý kvartál asi nebude tak vysoký. Zhruba pětina obchodů z portfolia fondu byla v rámci opatření proti šíření koronaviru dočasně mimo provoz. Fond se s nájemníky domluvil na odložení splatnosti nájmu a některým nájemníkům odpustil měsíční nájem, výměnou za prodloužení nájemních smluv.

Z dlouhodobého pohledu se ale na výnosnosti fondu nic nemění. Cílený čistý výnos fondu je 7-9 % p.a., to platí i pro celý rok 2020. Fond aktuálně spravuje nemovitosti v hodnotě cca 2 miliardy korun, u kterých inkasuje v součtu roční nájem zhruba 140 milionů korun. Průměrný roční výnos z nájmu (rentabilita nemovitostí, nebo tzv. yield) tedy vychází na 6,9 %.

Návratnost vlastního kapitálu fondu je pak ještě vyšší, neboť fond využívá na financování nákupu nemovitostí bankovní úvěry, jejichž úroková sazba je výrazně nižší než rentabilita nájmu. Dochází zde tedy k pákovému efektu. Aktuální LTV (úvěrové zatížení nemovitostí) vychází na 56 %. Díky tomu je fond i po zohlednění všech nákladů schopný generovat investorům stabilně čistý výnos cílených 7-9 % p.a.

- Sledujte aktuální informace k fondu ZDR Investments Real Estate a dalším nemovitostním fondům na portále Nemovitostní-fondy.cz

Historický vývoj hodnoty investice

Rizika spojená s investicí

Fond ZDR Investments Real Estate je zařazen do šesté rizikové třídy na sedmistupňové škále syntetického ukazatele rizikovosti SRRI. Šestka značí vysoké riziko. Důvod je prostý, fond má zatím příliš krátkou historii, takže není možné při určení rizikové třídy vycházet z historické volatility fondu. Jakožto každý fond pro kvalifikované investory bez relevantní řady historických dat tedy musí být zařazen minimálně do šesté rizikové třídy. To se časem může změnit.

Největším rizikem každého nemovitostního fondu je ocenění aktiv. V rámci ocenění hodnoty nemovitostí pak zásadní roli hraje jejich využití a výnosnost z pronájmu. Zjednodušeně řečeno, prázdný barák má výrazně nižší hodnotu než plně obsazená nemovitost generující stabilní nájem. V tomto směru patří speciálně potravinářské řetězce k nejstabilnějším. Obsazenost v rámci celého fondu ZDR Investments Real Estate dosahuje 99 %, což je vynikající číslo. A ke stabilitě ocenění přispívá i zmiňovaných 7 let do konce nájmu (v průměru). V případě dřívějšího ukončení pronájmu musí nájemník doplácet nájem.

Specifickým rizikem všech nemovitostních fondů je riziko nedostatečné likvidity – kdyby se sešlo zaráz hodně investorů, kteří chtějí z fondu vybrat peníze, aby fond nemusel rychle prodávat nějakou nemovitost. Proto běžné retailové nemovitostní fondy musí držet ze zákona minimálně 20 % vlastního kapitálu likvidní. Fondy pro kvalifikované investory ale tuto povinnost nemají a řeší to jinak. Mají zpravidla nastavenu delší lhůtu pro vypořádání zpětných odkupů, takže na peníze pak nečekáte jeden měsíc, ale déle. V případě fondu ZDR Investments Real Estate je lhůta na vypořádání zpětného odkupu 6 měsíců. Na tento fond je tedy potřeba nahlížet jako na nelikvidní investici.

- Doporučujeme také: Nemovitostní fondy pro chudé a pro bohaté

Fondu ZDR Investments Real Estate se také trochu týká měnové riziko. Na hodnotu investičních akcií fondu má částečně vliv vývoj kurzu EUR/CZK. Fond totiž některé nemovitosti vlastní i na Slovensku a další akvizice chystá v Rakousku. Část portfolia je tedy oceňována v eurech a také nájem je u některých nemovitostí inkasován v eurech. Oslabení české koruny se mimo jiné částečně projevilo i do mimořádně vyššího výnosu za první kvartál tohoto roku.

Poplatky spojené s investicí

| Vstupní poplatek | max. 3,1 % |

| Výstupní poplatek | 40 % (3 roky od nákupu) |

| Poplatek za správu | 1,50 % |

| Výkonnostní odměna | 30 % z výnosu nad 5 % p.a. |

| TER (celková roční nákladovost) | 1,90 % |

Při nákupu investičních akcií fondu ZDR Investments Real Estate je investorům standardně účtován vstupní poplatek ve výši 3,1 % z investované částky. Nicméně ve FINEZ účtujeme našim klientům u všech fondů (včetně fondu ZDR Investments Real Estate) při zprostředkování investice od 1 mil. Kč vstupní poplatek pouze 1 % a při investici od 5 mil. Kč žádné vstupní poplatky.

Při zpětném odkupu investičních akcií je v prvních třech letech od nákupu účtován výstupní poplatek 40 %. Fond nestojí o krátkodobé vklady, je vhodný pouze jako dlouhodobá investice. Doporučený investiční horizont je minimálně 5 let.

Za správu a administraci fondu si obhospodařovatel automaticky strhává z majetku fondu poplatek za obhospodařování ve výši 1,5 % ročně. Kromě toho, pokud fond překoná výnos 5 % ročně, náleží správci výkonnostní odměna kalkulovaná jako 30 % z výnosu nad 5 % p.a. Prezentované historické výnosy fondu jsou již očištěné o poplatek za obhospodařování, výkonnostní odměnu i další náklady fondu.

Celkové roční náklady na správu fondu tvořily v uplynulém roce 1,90 % z vlastního kapitálu fondu. Nicméně v roce 2019 si fond ještě účtoval nižší poplatek za správu. Od roku 2020 došlo ke změně správce a administrátora fondu a spolu s tím k navýšení poplatku za obhospodařování z 1 % na 1,5 %. S tím stoupne i celková nákladovost fondu. Nový správce fondu, CODYA investiční společnost, vyčíslila odhadované průběžné náklady na správu fondu na 2,11 %.

Závěrečné hodnocení

Jako u mnoha jiných fondů pro kvalifikované investory, také fond ZDR Investments Real Estate je schopný stabilně dosahovat poměrně vysokých výnosů. Volatilita fondu by měla být i nadále minimální. Tento fond můžeme díky jeho zaměření považovat za investici, která je imunní vůči koronaviru a jiným krizím. Vyšší a stabilní výnos je ale vykoupen horší likviditou, viz zmiňovaná lhůta 6 měsíců pro vypořádání zpětných odkupů. Navíc v prvních třech letech od nákupu je ještě účtován 40 % výstupní poplatek. Tento fond je tedy skutečně vhodný pouze pro dlouhodobé investice a investor by vždy měl mít dostatek jiných likvidních prostředků.

Od konce minulého roku má tento fond také mladšího brášku ZDR Public, podfond Real Estate, který je dostupný široké veřejnosti. Jedná se o jiný SICAV (ZDR Investments Public SICAV, a.s.) obhospodařovaný Conseq Funds investiční společností. Ale fakticky za tímto retailovým fondem stojí stejný tým lidí a má stejnou strategii. Akorát musí dbát jiných limitů, například musí vždy držet zmíněných 20 % vlastního kapitálu likvidní a bude asi mít dlouhodobě také trochu nižší úvěrové zatížení.

Díky tomu je jeho cílený čistý výnos „jen" 4-6 % p.a. Tohle je typická ukázka, proč mají nemovitostní fondy pro kvalifikované investory výrazně větší výnosy než retailové nemovitostní fondy. Výhodou retailového fondu je ale nižší minimální investice, pouze 10 tisíc korun, a lepší likvidita, neboť fond ZDR Public Real Estate neúčtuje žádné výstupní poplatky a zpětné odkupy standardně vypořádává do jednoho měsíce. Na tento fond se podrobněji podíváme zase někdy příště.

Užitečné odkazy

Aktuální profil fondu

- Nemovitostní-fondy.cz: ZDR Investments Real Estate FKI

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z odborného portálu Nemovitostní-fondy.cz a z materiálů ZDR Investments SICAV, CODYA investiční společnosti a Conseq Funds investiční společnosti a jsou platná k 31. 3. 2020.

Psáno pro Investujeme.cz