Fond-show: Templeton Global Bond

Jeden z nejstarších, největších a nejúspěšnějších dluhopisových fondů na světě. Výnosy dlouhodobě poráží i většinu akciových fondů.

Fond Templeton Global Bond funguje od roku 1991 a dnes obhospodařuje majetek v hodnotě necelých 15 miliard dolarů. Spravuje ho renomovaná investiční skupina Franklin Templeton Investments.

Jeho portfolio manažerem je již od roku 2002 Michael Hasenstab, který byl v minulosti mnohokrát oceněný jako manažer roku agenturou Morningstar, Lipper nebo časopisem Forbes. Samotný fond se také pyšní nejvyšším pětihvězdičkovým ratingem od Morningstar.

Základní údaje

| Správce fondu | Franklin Templeton International Services |

| Manažer fondu | Michael Hasenstab |

| ISIN | LU0768356593 (CZK), LU0152980495 (EUR), LU0252652382 (USD) |

| Vznik fondu | 28. 2. 1991 |

| Velikost fondu | 14,8 mld. USD |

| Rating Morningstar | ***** |

| SRRI (1-7) | 4 |

Investiční strategie

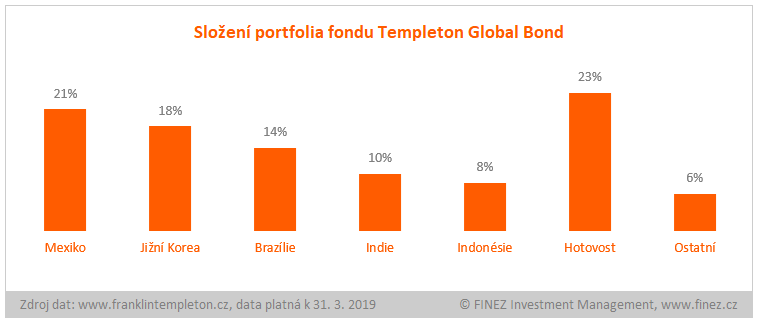

Fond Templeton Global Bond investuje převážně do státních dluhopisů, a to různě po světě. V menší míře může investovat i do podnikových dluhopisů, ale převážně investuje do dluhopisů státních. Má poměrně koncentrované portfolio, většinu majetku fondu aktuálně tvoří dluhopisy Mexika, Korey, Brazílie, Indie a Indonésie. Drobné pozice pak ještě zaujímají Argentina, Ghana, Filipíny a Kolumbie.

Vše tedy rozvíjející se trhy. Nicméně jedná se o státy, které mají nižší zadluženost než USA či Evropa. Ale s výjimkou Korey se potýkají s vyšší inflací. V důsledku toho jsou zde také výrazně vyšší úrokové sazby, než jsme zvyklí u nás. Mexické, brazilské, indické i indonéské dluhopisy nesou úroky kolem 8 % ročně. Průměrný hrubý výnos do splatnosti dluhopisů v majetku fondu je aktuálně 8,35 % p.a.

Když od tohoto čísla odečteme nákladovost fondu a náklady na měnové zajištění, je jeho čistý výnosový potenciál aktuálně až kolem 6 % p.a. Nicméně dalších 10-15 % ročně na jednu či druhou stranu tu dělají pohyby kurzů měn. Měny jako brazilský real či mexické peso vykazují velmi vysokou volatilitu.

Většinu dluhopisů totiž kupuje fond v lokálních měnách (aktuálně zejména brazilský real, mexické peso a indonéská rupie). Někdy ale dává přednost i dolarovým emisím nebo měny zajišťuje (aktuálně například korejský won a indickou rupii). Záleží čistě na volbě správce fondu, co v dané chvíli považuje za výhodnější.

Jelikož dluhopisy na těchto rozvíjejících s trzích jsou velmi citlivé na vývoj kurzu dolaru – když dolar výrazně posiluje, tak to bývá pro exportéry jako Brazílie, Mexiko a Indonésie negativní – fond se zajišťuje proti posílení amerického dolaru dlouhou pozicí na dolar proti euru, japonskému jenu a australskému dolaru. V tomto je strategie fondu unikátní.

Složení portfolia fondu

Historické výnosy

| EUR | USD | CZK | |||||||

| 1 rok | 12,05 % | ~ | 12,05 % p.a. | 2,15 % | ~ | 2,15 % p.a. | 0,57 % | ~ | 0,57 % p.a. |

| 3 roky | 11,86 % | ~ | 3,81 % p.a. | 11,44 % | ~ | 3,68 % p.a. | 4,14 % | ~ | 1,36 % p.a. |

| 5 let | 28,67 % | ~ | 5,17 % p.a. | 4,73 % | ~ | 0,93 % p.a. | -2,45 % | ~ | -0,50 % p.a. |

| 10 let | 89,13 % | ~ | 6,58 % p.a. | 59,71 % | ~ | 4,79 % p.a. | - | - | |

| od založení | 169,70 % | ~ | 6,17 % p.a. | 465,57 % | ~ | 6,36 % p.a. | 8,65 % | ~ | 1,21 % p.a. |

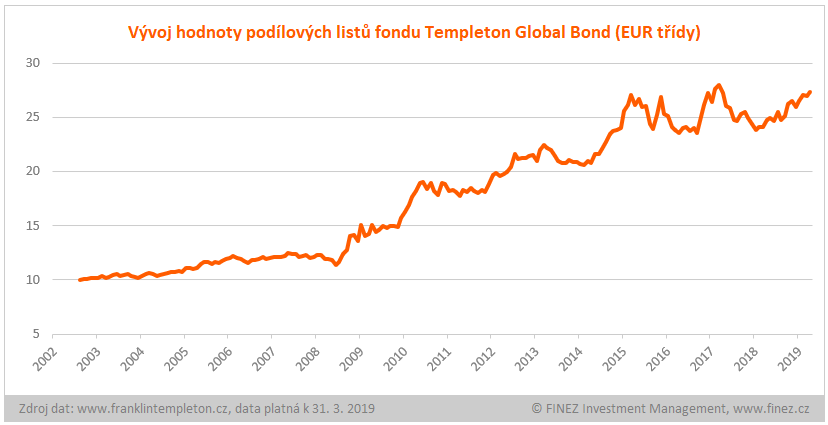

Fond Templeton Global Bond patří dlouhodobě k nejúspěšnějším dluhopisovým fondům na světě. Jeho dolarová třída vyplácející měsíční dividendy funguje už od roku 1991 a za tu dobu fond vydělal investorům přes 6 % p.a. Eurová růstová třída fondu funguje od roku 2002 s anualizovanými výnosy taktéž lehce přes 6 % p.a.

Akorát korunová růstová třída založená v roce 2012 zatím výsledkově tápe s anualizovaným výnosem od založení pouhých 1,2 % p.a. Výrazné rozdíly ve výnosech mezi eurovou a korunovou třídou jsou způsobeny měnovým zajištěním. Eurová třída není měnově zajištěná, kdežto korunová třída je měnově zajištěná vůči dolarové třídě.

Takže fakticky se zde projevuje do rozdílné výkonnosti vývoj kurzu EUR/USD. Všimněte si, že zejména na pětileté periodě jsou výnosy v EUR a v USD značně rozdílné, neboť dolar v tomto období výrazně posílil k euru, takže po přepočtu z dolarů na eura pak vychází hodnota majetku v eurech vyšší. Vývoj hodnoty korunové třídy se ale odvíjí od vývoje hodnoty dolarové třídy, akorát výnosy jsou oproti dolarové třídě ještě trochu nižší vlivem nákladů na zajištění měnového rizika, které byly v uplynulých pěti letech navíc nezvykle vysoké.

Historický vývoj hodnoty podílových listů (v EUR)

Rizika spojená s investicí

Z pohledu kreditního rizika se jedná o relativně konzervativní dluhopisový fond. I když investuje do dluhopisů na rozvíjejících se trzích, průměrný kreditní rating dluhopisů v majetku fondu je A-.

Taktéž z pohledu citlivosti na změny úrokových sazeb se jedná o konzervativní dluhopisový fond, průměrná doba do splatnosti dluhopisů v majetku fondu je aktuálně kratší než 2 roky. Před časem to bylo zhruba kolem 3 let.

Přesto tento fond vykazuje na dluhopisovou investici poměrně vysokou volatilitu a je zařazen do čtvrté rizikové kategorie dle syntetického ukazatele rizikovosti SRRI. Jeho volatilita (a také historické výnosy) je spíše na úrovni high yield dluhopisových fondů. Je to způsobeno zaměřením fondu primárně na rozvíjející se trhy a pohyby kurzů měn.

Korunová třída fondu zajišťuje měnové riziko vůči primární dolarové variantě. Ovšem v majetku fondu jsou fakticky dluhopisy v různých měnách (brazilský real, mexické peso, indonéská rupie aj.) Na vývoj hodnoty investice tak má zásadní vliv vývoj kurzu dolaru a těchto lokálních měn, ve kterých fond drží dluhopisy.

Poplatky spojené s investicí

| Vstupní poplatek | max. 5,00 % |

| Výstupní poplatek | není |

| Poplatek za správu | 1,05 % |

| Výkonnostní odměna | není |

| TER (celková roční nákladovost) | 1,41 % |

Vstupní poplatek fondu je dle statutu max. 5 %, ale jeho faktická výše závisí na distributorovi. Většina obchodníků účtuje u tohoto fondu vstupní poplatek 2,5 %, při vyšším objemu investic i méně. ING Bank aktuálně účtuje třeba jen 1 %. Výstupní poplatek účtován není.

Roční poplatek za správu a udržovací poplatek dohromady činí 1,05 %. Celková roční nákladovost fondu (TER) byla v uplynulém roce 1,41 %.

Závěrečné hodnocení

Templeton Global Bond se nechová jako klasický dluhopisový fond. Nemůžeme ho ani označit za typickou konzervativní investici, jeho volatilita je spíše střední. Jeden rok dokáže vydělat 20 % a druhý pak 10 % ztratit.

Díky své unikátní investiční strategii v zásadě příliš nekoreluje s jinými dluhopisovými fondy a nekoreluje ani s akciemi. Proto se perfektně hodí do vyváženého portfolia. Já ho často s klienty využívám v rámci dluhopisové složky. Velmi dobře například ustál i období mezi roky 2007 a 2009. A i v uplynulém roce, ačkoliv byl nepatrně ve ztrátě (-0,4 %), tak v porovnání s jinými korunovými dluhopisovými fondy dopadl velmi dobře, skončil na druhém místě.

Jeho čistý výnosový potenciál je dlouhodobě někde na úrovni 4-6 % p.a. A to dokazují i historické výnosy fondu. Akorát posledních pět let se mu příliš nedařilo. Ale já jsem přesvědčený o tom, že to se brzy změní a tento fond zase naváže na úspěšnou historii.

Užitečné odkazy

Disclaimer: Článek a informace v něm obsažené nejsou investičním doporučením či analýzou investičních příležitostí ani nepředstavují veřejnou nabídku investičních nástrojů ani jakoukoli jinou nabídku či výzvu vůči veřejnosti k transakci s investičními nástroji. Data uvedená v článku pochází z materiálů Franklin Templeton Investments a jsou platná k 31. 3. 2019.

Psáno pro Investujeme.cz