Dluhopisy – bilancování roku 2014 a výhled na rok 2015

Svět se zbláznil. České dluhopisy nesou méně než německé. Švýcarské dluhopisy mají záporný výnos. Centrální banky vytvářejí největší finanční bublinu v dějinách lidstva.

Čtěte také:

Vývoj na dluhopisových trzích v uplynulém roce předčil veškerá má očekávání. Zatímco většina odborníků před rokem očekávala růst úrokových výnosů a pokles cen dluhopisů, zejména v USA, já jsem naopak měl strach z akcií a říkal jsem lidem, ať raději drží americké nebo české dluhopisy i za cenu minimálních výnosů.

To se nakonec ukázalo jako dobrá volba, neboť výnosy do splatnosti u většiny státních dluhopisů opět výrazně poklesly na historická minima. Kdo držel v roce 2014 americké treasuries, vydělal na nich více než na amerických akciích. Kdo investoval do českých státních dluhopisů, vydělal také výrazně více, než kdyby nakoupil české akcie.

Dluhopisy vyčerpaly výnosy na 10 let dopředu

Jenomže pozor, v celé Evropě včetně ČR stoupla tržní cena dluhopisů na bezprecedentně vysokou úroveň. Tržní cena je výrazně vyšší než nominální hodnota dluhopisů. Výnosy do splatnosti dluhopisů jsou extrémně nízké. Dluhopisy již vyčerpaly prakticky veškerý svůj výnosový potenciál na deset let dopředu.

Jsme také svědky dvou zvláštních paradoxů. První prapodivný stav věcí, české státní dluhopisy jsou dražší než německé. Německý desetiletý státní dluhopis má aktuálně výnos do splatnosti pouhých 0,34 % p.a. Ovšem výnos do splatnosti u desetiletého českého státního dluhopisu klesl dokonce na 0,23 % p.a. České státní dluhopisy jsou aktuálně druhé nejdražší na světě, respektive mají hned po Švýcarsku druhý nejnižší výnos do splatnosti. Proto naprosto chápu pana Babiše, že by chtěl letos vydat velký objem dluhopisů na refinancování starších dluhopisů, neboť takto levně si už asi Česká republika v budoucnu nikdy půjčovat nebude.

Vývoj výnosu do splatnosti desetiletých státních dluhopisů České republiky

Zdroj: Trading Economics

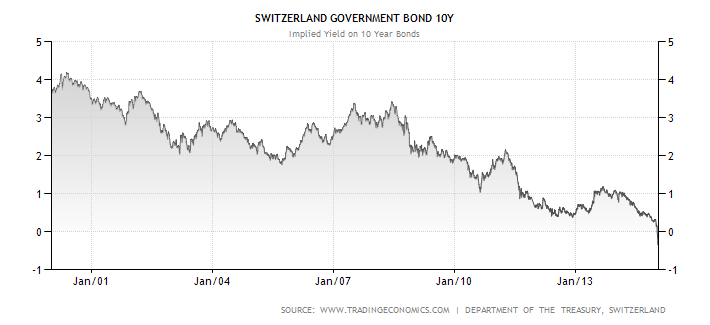

Druhý paradox je ještě paradoxnější. Nyní raději sesedněte z kolečkového křesla a pevně se držte. Desetiletý švýcarský státní dluhopis již nese záporný výnos do splatnosti. Žádné tříměsíční pokladniční poukázky, desetiletý dluhopis! Jeho tržní cena je vyšší, než součet všech úrokových plateb, které investor obdrží během deseti let, a nominální hodnoty dluhopisu, kterou dostane zpět za deset let při splatnosti dluhopisu. No není to skvělá investice, ještě si připlatit za to, že můžu půjčit Švýcarsku peníze? Třeba mi také za pár let bude banka ještě platit úroky za to, že jsem si u ní vzal hypotéku. To by byl báječný svět. Dokonalý kocourkov.

Výnos do splatnosti (p.a.) vybraných desetiletých státních dluhopisů

| Země | YTM |

| Švýcarsko | -0,11 % |

| Česká republika | 0,23 % |

| Japonsko | 0,27 % |

| Německo | 0,34 % |

| Francie | 0,57 % |

| Španělsko | 1,39 % |

| Velká Británie | 1,47 % |

| Itálie | 1,53 % |

| USA | 1,82 % |

| Austrálie | 2,56 % |

| Čína | 3,44 % |

| Indie | 7,70 % |

| Řecko | 9,86 % |

| Brazílie | 11,77 % |

| Rusko | 14,40 % |

Zdroj: Trading Economics, data k 28. 1. 2015

Vývoj výnosu do splatnosti desetiletých státních dluhopisů Švýcarska

Zdroj: Trading Economics

Dluhopisový trh je silně deformovaný

Nikde jinde není více patrné, jak centrální banky deformují trh, než právě u dluhopisů. Centrální banky už několik let drží úrokové sazby na nule (ve Švýcarsku momentálně dokonce mínus 0,75%) a zároveň ve velkém nakupují státní dluhopisy. Tím uměle tlačí úroky u dluhopisů na bezprecedentně nízkou hladinu. Začal s tím Fed. Nyní převzaly otěže Bank of Japan a Evropská centrální banka. V Japonsku už žádný dluhopisový trh v podstatě neexistuje, na straně poptávky stojí jen jedna instituce, Bank of Japan. Něco podobného možná za pár let čeká i celou Evropu.

- Čtěte také: Švýcarsko hází ručník do ringu. Frank posiluje.

Centrální banky tímto vytvářejí největší finanční bublinu v dějinách lidstva. Ale chápu, že nemají moc na výběr. Kdyby tyto nestandardní kroky nepodnikly, tak už by dávno Japonsko i půlka Evropy musely vyhlásit státní bankrot. Tímto si kupujeme čas něco se zadlužením a deficity udělat. Centrální banky doufají, že se jim podaří rozdmýchat inflaci a zároveň udržet úroky u dluhopisů takto nízko, aby inflace postupně požrala dluhy. Pokud se jim to podaří, čeká nás ještě mnoho let stagnace HDP a nízkých úrokových sazeb. Ale kdo ví, zda se tahle hra časem nevymkne z rukou.

Připravte se na nízké výnosy

Vrátíme-li se na začátek, dluhopisy sice již vyčerpaly prakticky veškerý svůj výnosový potenciál na deset let dopředu, ale zároveň je třeba zdůraznit, že zatím není důvod panikařit a prodávat. Dokud bude ECB nakupovat státní dluhopisy v rámci svého programu kvantitativního uvolňování, měly by úroky zůstat na této extrémně nízké úrovni. Minimálně krátkodobě.

Akorát je potřeba počítat s tím, že na klasických státních dluhopisech už nevyděláte. Stejně tak je potřeba počítat s tím, že úroky na spořicích účtech a termínovaných vkladech dále klesnou. Na druhou stranu radovat se mohou ti, kteří si berou hypotéku, zde by naopak sazby mohly ještě o nějakou desetinku klesnout.

Většina dluhopisových fondů bude v příštích deseti letech reportovat ztráty nebo jen velmi nízké výnosy. Investoři tak logicky hledají výnosy jinde. Což je velký problém. Mnoho investorů se dnes bezhlavě vrhá do akcií a dalších rizikovějších investic, ačkoliv tomu vůbec neodpovídá jejich rizikový profil. Lidé po celém světě stále více ignorují rizika. Vždyť posledních šest let ceny akcií krásně rostou. Mám strach, že tohle pro mnoho investorů nedopadne dobře.

Co čekat od roku 2015?

Co se týče našeho výhledu ohledně dluhopisů na rok 2015, vše bude záležet na politice centrálních bank. Pokud Fed začne v průběhu roku zvedat úrokové sazby, jak zatím prohlašuje, začnou pravděpodobně růst výnosy do splatnosti u amerických dluhopisů. Zde bych tedy byl opatrný a spíše připravený na short pozice. V Evropě by měly úroky zůstat nadále nízké. Zcela ve hvězdách je další vývoj v Řecku nebo v Rusku.

Obecně bych byl opatrný u dluhopisů na rozvíjejících se trzích, zvlášť pokud by americký dolar dále posiloval. Stejně tak bych raději minimalizoval pozice v high yield dluhopisech, zejména v USA. V Evropě jim možná bude letos pomáhat Evropská centrální banka a slepá důvěra investorů v evropské akcie a dluhopisy. Ale jinde ve světě začnou mít brzy high yield dluhopisy problémy. Celkově mi z dluhopisů vychází nejlépe korporátní dluhopisy evropských firem s vyšším ratingem, zde by mohly výnosy do splatnosti v roce 2015 ještě mírně klesat. Jinak ale moc příležitostí na dluhopisových trzích aktuálně nevidím.

Psáno pro Peníze.cz a Finmag.cz