Srovnání výkonnosti, rizika a ocenění akciových trhů

Jaký výnos lze očekávat od akcií? Vydělávají více akcie large cap, nebo small cap? Jsou levnější akcie v USA, Evropě, nebo na rozvíjejících se trzích? Jaký byl v minulosti jejich nejhlubší propad? Kde mají akcie nejvyšší dividendový výnos?

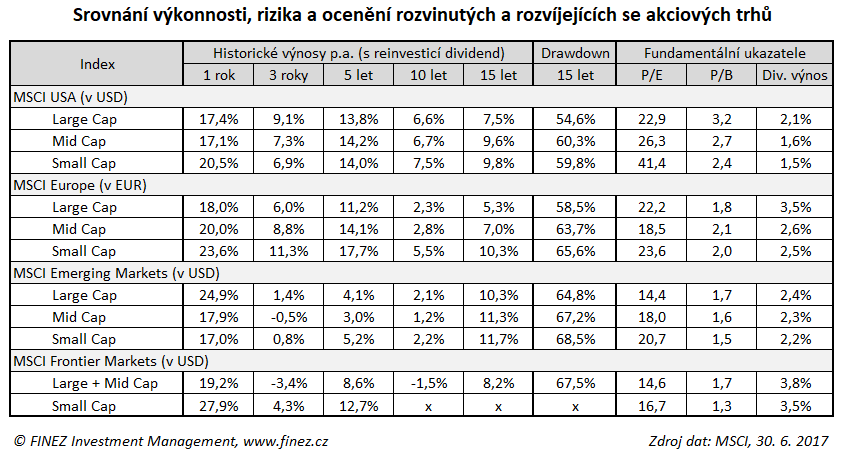

Pokusil jsem se vypracovat malý přehled, jak si aktuálně stojí rozvinuté a rozvíjející se akciové trhy. V tabulce najdete průměrné historické výnosy akcií za posledních 15 let, jejich největší propad v průběhu tohoto období a aktuální fundamentální ocenění. Akciové trhy jsou reprezentovány indexy MSCI USA, Europe, Emerging Markets a Frontier Markets. Jednotlivé trhy jsou vždy ještě rozděleny podle velikosti firem.

Podle metodologie společnosti MSCI, poskytovatele akciových indexů, najdeme pod označením velké společnosti (large cap) aktuálně firmy s tržní kapitalizací nad 15 mld. dolarů u rozvinutých trhů a nad 7,5 mld. dolarů u rozvíjejících se trhů. Jako malé společnosti (small cap) jsou považovány firmy s tržní kapitalizací pod 5,5 mld. dolarů u rozvinutých trhů a pod 2,75 mld. dolarů u rozvíjejících se trhů.

Z tabulky lze vyčíst mnoho zajímavostí. Já bych rád vypíchl dvě důležitá poselství:

1. Small cap akcie mají vyšší výnosy než large cap akcie

Velké firmy mají menší prostor pro další expanzi. Větší růstový potenciál mají obecně menší firmy. To je selská úvaha. A skutečně tomu odpovídá i realita vývoje na akciových trzích. Hodnota akcií menších firem v průměru na delším časovém horizontu roste rychleji než hodnota akcií větších firem. Dokonce i po započtení výnosů z dividend a jejich reinvestování zpět do nákupu dalších akcií jsou stále akcie menších firem dlouhodobě výnosnější, ačkoliv vyplácí zpravidla nižší dividendy než velké zavedené firmy. Všimněte si, že tato logika platí jak pro akciové trhy v USA a v Evropě, tak i pro rozvíjející se trhy.

Ruku v ruce s vyššími výnosy jde i vyšší riziko ve formě výkyvů cen. Akcie menších firem vykazují pochopitelně vyšší volatilitu než akcie velkých firem. Tomu koresponduje i tzv. drawdown, čili maximální hloubka propadu ceny v uplynulých 15 letech. Ve všech případech v tabulce se jedná o krizové období od léta 2007 do jara 2009, kdy padaly ceny akcií po celém světě. Akcie menších firem padaly v průměru více. Přesto na desetileté periodě (tedy od léta 2007, těsně před propadem) přinesly investorům vyšší výnosy než akcie velkých firem. A opět stojí za pozornost, že to platí jak pro akciové trhy v USA a v Evropě, tak i pro rozvíjející se trhy.

- Doporučujeme také: Proč ceny akcií dlouhodobě rostou rychleji než inflace?

Vyšší krátkodobé riziko (vyšší volatilita, hlubší drawdown) je obecně u small cap akcií vykoupeno dlouhodobě vyššími výnosy. Tak by tomu mělo být. Proto jsou investoři ochotní akcie menších firem kupovat dráž než akcie velkých firem. O tom svědčí ukazatel P/E, který vyjadřuje poměr tržní hodnoty firmy vůči jejím čistým reportovaným ziskům za posledních 12 měsíců. Investoři si od menší firmy slibují, že její zisky do budoucna porostou rychleji, tudíž jsou ochotni ji kupovat za vyšší násobek aktuálních zisků firmy.

Tady stojí za povšimnutí, že největší přirážku oproti velkým firmám mají akcie malých společností v USA, které se v průměru obchodují za 41 násobek ročních zisků, zatímco akcie velkých amerických společností koupíte v průměru za 23 násobek ročních zisků. Naproti tomu v Evropě je rozdíl v průměrném ocenění large cap a small cap akcií nepatrný. A středně velké firmy vychází dokonce v průměru nejlevnější.

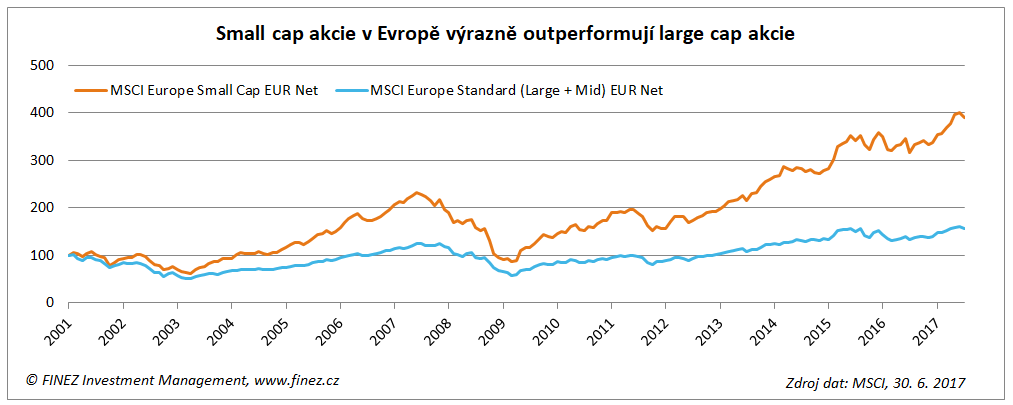

Přitom právě v Evropě je rozdíl v historické výkonnosti large cap a small cap akcií největší. Za posledních 15 let vydělaly v průměru akcie menších firem v Evropě investorům dvakrát tolik co akcie velkých firem. Logicky bych očekával, že tady bude také poměrně velký rozdíl v průměrném P/E large cap a small cap akcií. Ale není. V tomto kontextu jsou evropské small cap akcie výrazně atraktivnější než akcie velkých evropských firem.

2. Rozvíjející se trhy jsou fundamentálně levnější

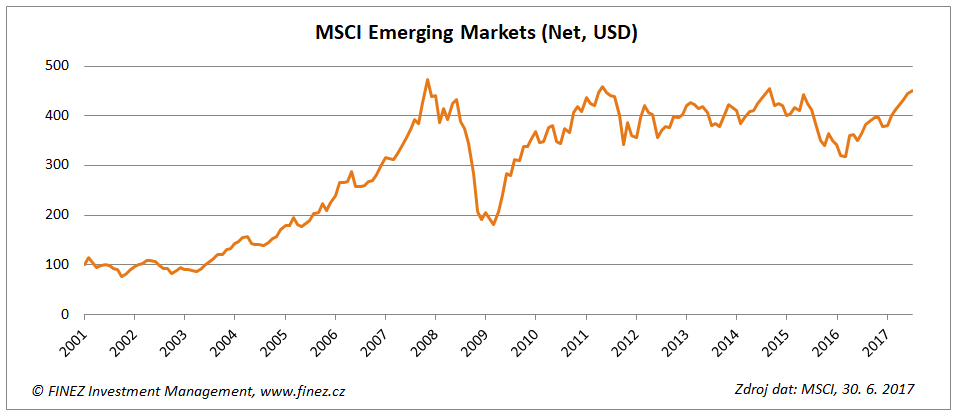

Akciím na rozvíjejících se trzích se v poslední dekádě vůbec nedařilo. Od roku 2010 do roku 2015 index MSCI Emerging Markets více méně jen osciloval kolem stejné hodnoty. Teprve poslední rok a půl začala hodnota akcií na rozvíjejících se trzích výrazněji růst.

Přitom Čína, Indie a v celkovém průměru všechny rozvíjející se trhy vykazují mnohem rychlejší růst HDP než americká ekonomika či Evropa. Jak je možné, že se tamním akciovým trhům nedaří, když ekonomika roste? Důvodů bychom našli vícero. Vysoká míra korupce. Nedostatek manažerských zkušeností s řízením velkých firem. Vyšší míra inflace a vyšší tlak na růst mezd. Ve finále sice tamní firmy vykazují rostoucí tržby (to se promítá v celku i do růstu HDP), ale mají problém se ziskovostí. Pro investory není až tak podstatné, jak velké má firma tržby, ale především jak vysoké generuje zisky. Když zisky nerostou, neroste ani hodnota firmy. Proto akcie emerging markets mnoho let stagnovaly.

A tak na místo růstového potenciálu začaly být akciové trhy v Asii, latinské Americe, východní Evropě i v Africe vnímány především z pohledu vyššího rizika. Pokud podstoupení vyššího rizika (z krátkodobého pohledu) není kompenzováno vyšším výnosem (v dlouhodobějším měřítku), pak pro investory nemá taková investice smysl. To logicky vede k levnějšímu fundamentálnímu ocenění akcií na rozvíjejících se trzích.

Zatímco akcie velkých amerických a evropských firem jsou investoři nyní ochotní kupovat zhruba za 22-23 násobek jejich ročních zisků a akcie malých amerických firem dokonce za 41 násobek ročních zisků (vyšší P/E odráží vyšší důvěru investorů, že těmto firmám porostou zisky), tak akcie firem na rozvíjejících se trzích se v průměru obchodují pouze za 14 násobek ročních zisků.

V relativním srovnání jsou tedy akcie na rozvíjejících se trzích výrazně levnější než akcie v USA či v Evropě. Avšak to ještě samo o sobě neznamená, že budou v příštích letech výnosnější, to bude záležet především na schopnostech jednotlivých firem generovat zisky. Ale určité podhoubí pro lepší výkonnost emerging a frontier markets v následujících letech tu rozhodně je.

- Doporučujeme také: Jak vyzrát na emerging markets

Kombinace rychlejšího růstu HDP a levnějšího ocenění akcií skýtá určitě příležitost. A pokud firmy na rozvíjejících se trzích začnou reportovat růst zisků, zažijí akcie emerging markets růstový boom podobně jako v letech 2003-2007, kdy jejich hodnota v průměru stoupla během pěti let na čtyřnásobek. Ale musí jednotlivým firmám začít růst zisky, bez toho se růstu cen akcií na rozvíjejících se trzích nedočkáme.

Psáno pro Peníze.cz a Finmag.cz