Akciové trhy – uměle nafukovaný růst

Růst cen akcií od roku 2009 je odtržený od reality, je přehnaný a uměle udržovaný centrálními bankéři a finančními inženýry. Tato iluze nemůže trvat dlouho.

Podniky vedou finanční inženýři

Každá dlouhodobě úspěšná firma musí sledovat tři zájmové skupiny – zákazníky, zaměstnance a akcionáře. A měla by je sledovat právě v tomto pořadí. Nejprve je potřeba vytvářet přidanou hodnotu pro zákazníky, tedy produkovat lepší nebo levnější zboží či služby než konkurence. Pak by měla firma náležitě pečovat a odměňovat své zaměstnance. A ve finále by měla generovat rostoucí zisky a z nich vyplácet akcionářům dividendy.

Problém je, že mnoho firem řídí najatí finanční manažeři, kteří sledují primárně jeden jediný cíl – růst ceny akcií podniku, protože podle toho se odvíjí jejich manažerské bonusy. Strategické plánování se zpravidla omezuje na tři roky, maximálně pět let, a jeho hlavními pilíři bývá úspora nákladů a růst návratnosti na vlastní kapitál. Propustí se část zaměstnanců, trochu se poškrtají kapitálové výdaje, prodají se méně rentabilní divize podniku, více se zadluží (když jsou úroky tak nízko) a odkoupí zpět nějaké akcie. A rázem je z toho krásný růst zisků na akcii, jejich cena tedy stoupá, ačkoliv byznysu se kolikrát dělá méně a do dalšího rozvoje se nic neinvestuje.

- Doporučujeme také: Vysoké odměny manažerů jsou kontraproduktivní

A když náhodou ta čísla stále nevychází příliš hezky, tak se některé účetní položky označí za jednorázové a akcionářům jsou pak prezentována čísla upravená o tyto jednorázové položky. Stačí pár jednoduchých triků a všechny grafy jsou najednou růstové. Však ta malá písmenka dole stejně nikdo nečte a stovky stránek výroční zprávy se také nikomu nechce procházet. Zdá se, že dnes není příliš podstatné, jak firmě šlape byznys, ale jestli si najala šikovné PR na komunikaci s akcionáři a prezentaci finančních výsledků.

Vše se schovává za jednorázové položky

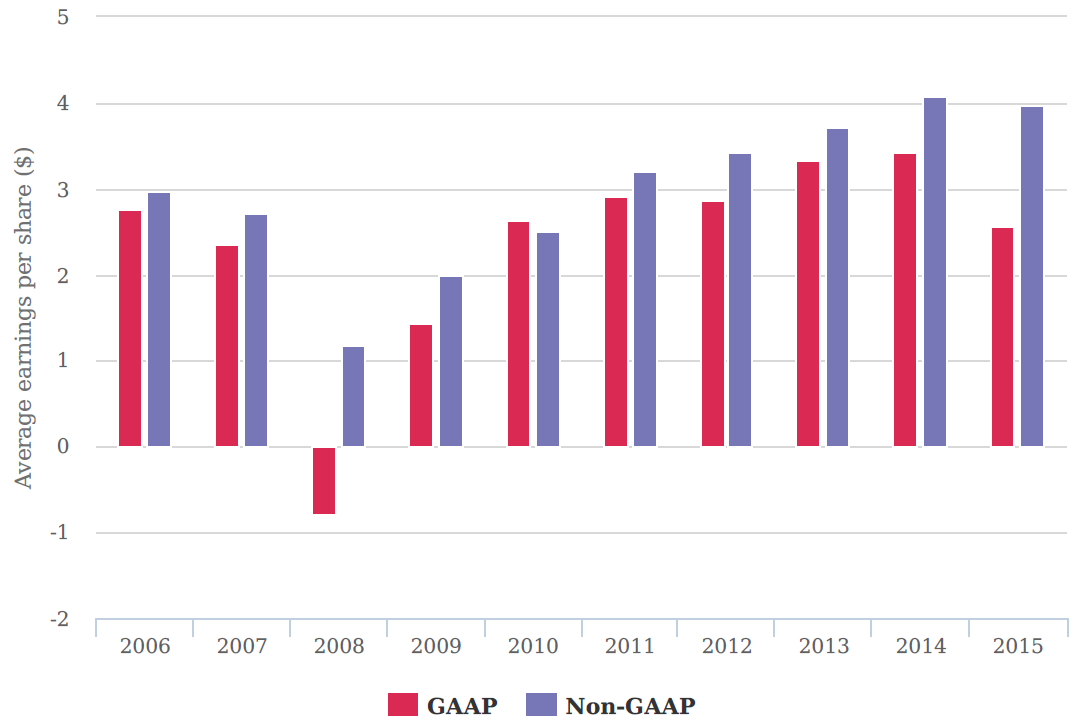

Většina firem dnes prezentuje akcionářům různě upravené hospodářské výsledky. Je sice fajn, že tím chtějí lépe informovat o skutečném provozu firmy, proto očistí výsledky o vliv pohybů měn, o náklady spojené s propouštěním zaměstnanců, s akvizicemi nebo třeba o různé odpisy. Ovšem tyto jednorázové položky se kupodivu objevují každý rok a dokonce poslední dobou ve stále větším rozsahu. Například u pětistovky firem z indexu S&P 500 jsou za rok 2015 skutečné reportované zisky podle obecně uznávaných účetních standardů (GAAP) o 25 procent nižší než ony prezentované zisky upravené o jednorázové položky (Non-GAAP).

Rozdíl mezi upravenými zisky a skutečnými zisky narůstá

Zdroj: CNBC, FactSet

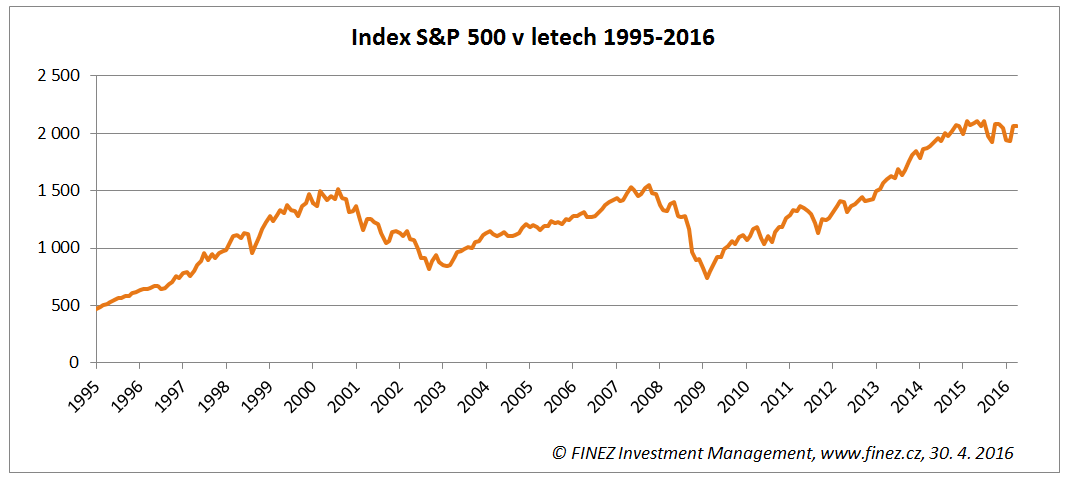

Podíváme-li se na skutečné čisté zisky amerických firem z indexu S&P 500, průměrný zisk na jednu akcii za rok 2015 je nejnižší za posledních šest let, lehce nižší než v roce 2010 nebo v roce 2006. Přitom hodnota indexu S&P 500 je zhruba o 50 procent vyšší než ve zmíněných letech. Investoři až příliš věří prezentovaným očištěným číslům, až příliš věří, že to vše byly jen mimořádné položky a teď už se všem bude jen dařit.

Historický vývoj hodnoty akciového indexu S&P 500

Zdroj: FINEZ Investment Management

Pozornost upjatá na centrální bankéře

Co je ještě horší, místo toho, aby se finanční analytici věnovali analýze hospodaření konkrétních firem, věnují se dnes více rozboru jednotlivých slovíček, které pronese Mario Draghi nebo Janet Yellenová. Nikoho příliš netrápí, jak funguje konkrétní podnik a jaké má do budoucna vyhlídky. Zato každý netrpělivě čeká, zda letos Fed zvedne úrokové sazby o čtvrt procentního bodu, nebo zda ECB navýší objem skupovaných dluhopisů. Přitom jaký mohou mít tyto kroky reálný dopad na hospodaření jednotlivých firem a celkový stav ekonomiky? Prachbídný.

Akciové trhy jsou již několik let závislé na steroidech, jejichž dlouhodobý dopad na reálnou ekonomiku je kontraproduktivní (doslova, neboť vedou k poklesu produktivity práce) a jejichž stimulační účinek na akciové trhy postupně také přestává fungovat. Přesto, nebo možná právě proto, tolik lidí vzhlíží k Draghimu jako ke spasiteli akcií, jakoby ceny akcií musely donekonečna růst, jinak se svět zhroutí.

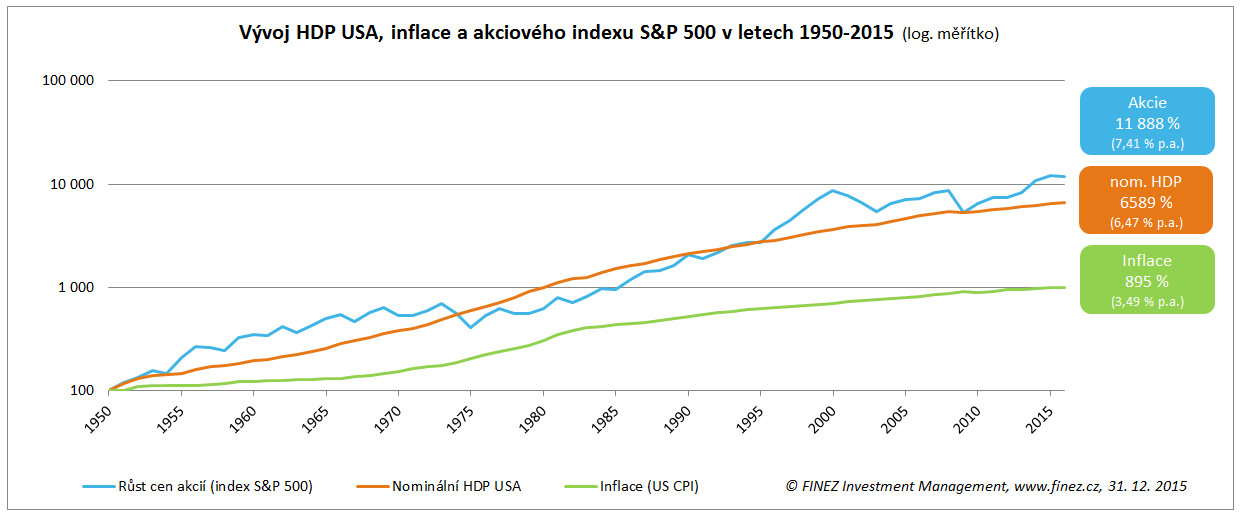

Srovnání dlouhodobého vývoje cen akcií s vývojem HDP a s inflací

Zdroj: FINEZ Investment Management

- Doporučujeme také: Proč ceny akcií dlouhodobě rostou rychleji než inflace

Obávám se, že růst cen akcií od roku 2009 je odtržený od reality, je přehnaný a uměle udržovaný centrálními bankéři a finančními inženýry. Svědčí o tom i srovnání dlouhodobého vývoje cen akcií s vývojem HDP, ze kterého je patrné, že akcie předbíhají reálnou ekonomiku. Netuším, jak dlouho se jim bude dařit udržovat tuto idylku při životě, ale nemusí to trvat dlouho. Nechci nutně strašit, že ceny akcií spadnou dolů. O disproporci vývoje akciových trhů od reálné ekonomiky i dlouhodobého průměru mluvím již tři roky a stále k žádnému dramatickému propadu nedošlo. Ale je lepší, být na takový scénář připravený.

Psáno pro Peníze.cz a Finmag.cz