Vyvážené portfolio - zlatá střední cesta

Nechcete zbytečně příliš riskovat, ale úroky v bance vám nestačí? Patříte tedy k většině, hledáte zlatou střední cestu – vyvážené portfolio. Jak může takové portfolio vypadat?

Vydělávat dlouhodobě přes 10 % p.a. je pořádná fuška. Málokterý investor se může za uplynulých 5 let chlubit takovým výnosem. Pro většinu je vůbec úspěch, pokud nejsou ve ztrátě. A tak si po neúspěšných pokusech a se šířícími se obavami o budoucnost stále více lidí říká, že méně může být někdy více – a nechávají peníze na spořících účtech, nebo v konzervativních fondech (ve fondech peněžních trhů nebo v korunových dluhopisových fondech).

Existuje ale i poměrně rozsáhlá skupinka investorů, která se táže: „Jak rozumně vyvážit portfolio a stabilizovat růst? Nemusí jít o desítky procent, stačí 5-6 % výnos."

Na podobné otázky zpravidla pohotově reaguji: „Kupte akcie ČEZ a budete mít každý rok cca 5 % výnos z dividend. Nesmíte ale sledovat tržní cenu akcií, ta bude kolísat."

Dnes si ukážeme ještě jinou cestu, sestavíme velmi jednoduché a zároveň rozumně vyvážené portfolio z podílových fondů. Portfolio, které v uplynulých letech vydělávalo a které má potenciál na střednědobém až dlouhodobém horizontu nadále generovat výnos kolem 6 % p.a. I toto portfolio podléhá krátkodobým výkyvům, ale menším než čistě akciové portfolio.

Než budete číst dál, ještě upozorňuji, že investování není exaktní věda. Neexistuje žádný správný postup, žádné dokonalé portfolio. Proto vám také každý investiční poradce připraví trochu jiný návrh portfolia. Dnes se podíváme na jeden takový návrh.

Z čeho vybírat?

Selský rozum nám říká, že musíme hledat jednotlivé investice, které mají potenciál dlouhodobě vydělávat alespoň 6 % p.a., jinak by akorát výnos portfolia snižovaly a těžko by celkový výnos přesáhl 6 % p.a. Třeba korunové dluhopisové fondy by sice v době paniky na akciových trzích snižovaly volatilitu celého portfolia, ale dlouhodobě by ho ve výnosech až příliš brzdily. České státní dluhopisy mají aktuálně na 10 letech výnos do splatnosti cca 3,2 % p.a., po odečtení nákladů na správu fondu lze tedy u korunových dluhopisových fondů očekávat na desetiletém horizontu výnos kolem 2,5 % p.a.

Ještě nižší výnosy lze očekávat od dluhopisů amerických i německých, u kterých bychom navíc museli kalkulovat s měnovým rizikem. Podobně i české nemovitostní fondy jsou v potenciálních výnosech značně limitované díky stále poměrně vysokým cenám nemovitostí a nízké rentabilitě pronájmu. V úvahu tedy připadají akcie, komodity a rizikovější dluhopisy.

Základní struktura portfolia

Akcie by měly na delším horizontu tvořit základ každého portfolia. Dále bychom portfolio měli vyvážit komoditami a rizikovějšími dluhopisy. Problém spočívá v tom, že ceny akcií padají, když jsou špatné vyhlídky ekonomického růstu (přesněji řečeno, když firmy reportují horší než očekávané hospodářské výsledky). V této situaci klesají také ceny cyklických komodit a zhoršující se hospodářské výsledky firem snižují důvěru věřitelů – riziková prémie firemních dluhopisů roste a jejich tržní cena tudíž klesá. Takže na vyvážení akcií se nehodí cyklické komodity ani korporátní dluhopisy.

Zůstávají nám tedy jako vhodný doplněk k akciím dluhopisy vládní z rozvíjejících se zemí a necyklické komodity, tj. drahé kovy a zemědělské komodity.

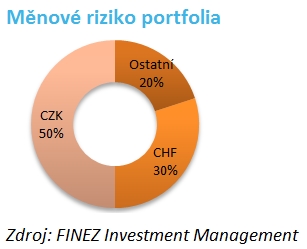

Ještě je dost podstatné vzít v úvahu měny. Americký dolar a euro způsobují českým investorům značné ztráty. Jeví se tedy rozumné větší část portfolia investovat s měnovým zajištěním do české koruny. To bohužel nabízí jen pár kvalitních fondů. Alternativou může být švýcarský frank, který je znám z historie svou stabilitou, což prokazuje i poslední dva roky. Relativní sílu oproti dolaru ukazují také měny rozvíjejících se ekonomik s nízkým zadlužením, speciálně asijské a latinskoamerické měny, asijské jsou ale výrazně stabilnější.

Příklad vyváženého portfolia

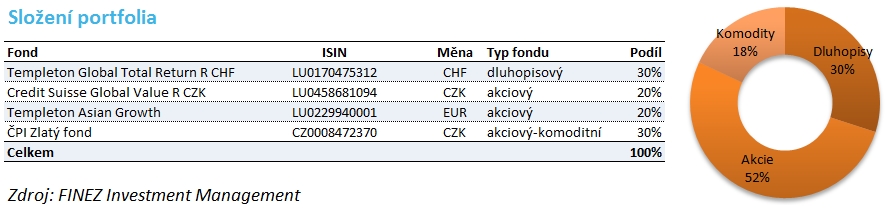

Nyní zbývá vybrat konkrétní fondy. Portfolio pak může vypadat například následovně:

Na akcie jsem zvolil dva fondy, jeden se zaměřením na podhodnocené akcie na rozvinutých trzích (Credit Suisse Global Value) a druhý se zaměřením na růstové akcie asijských rozvíjejících se trhů (Templeton Asian Growth). Oba fondy jsou aktivně spravované a mají mezi konkurencí nejlepší historické výsledky.

Pozn.: Podrobný návod, jak vybírat aktivně spravované fondy, najdete v článku Jak vybírat podílové fondy.

Portfolio je doplněno o fond ČP Invest Zlatý, který investuje do drahých kovů a akcií těžebních společností. Fond zajišťuje investice pevným kurzem do koruny. Ačkoliv se jedná o jeden z nákladově nejdražších fondů v ČR (TER 3,29 %), díky měnovému zajištění nemá se svým zaměřením na drahé kovy konkurenci.

Zemědělské komodity v portfoliu nemáme, protože jediný rozumný fond zaměřený na zemědělské komodity v ČR nabízí společnost BNP Paribas (Parvest World Agriculture) a tento fond není měnově zajištěn, takže klesající dolar prozatím požral veškeré zhodnocení fondu.

Čtvrtým a posledním fondem v portfoliu je dluhopisový fond Templeton Global Total Return, který se snaží zhodnocovat majetek podílníků nejen úroky u dluhopisů, ale také měnovými pohyby. Vybírá si do portfolia vládní dluhopisy s vyšším úrokovým výnosem a s potenciálem posílení měny, aktuálně drží například pozice v korejských státních dluhopisech, polských nebo malajsijských a zároveň spekuluje na pokles eura.

Nakupujte podílové fondy se slevou až 60 % na vstupních poplatcích!!!

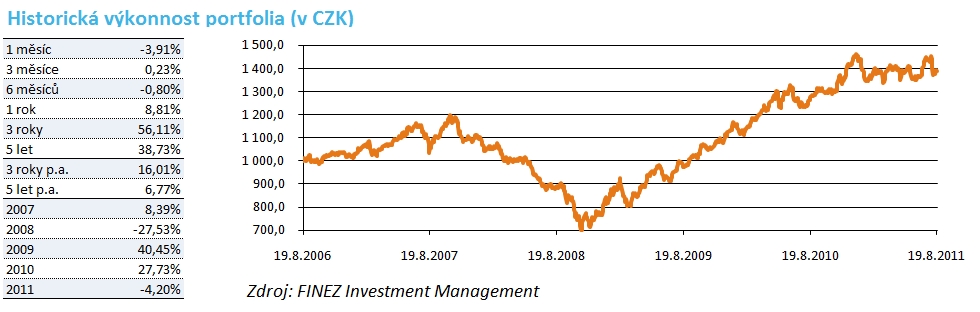

Zhodnocení 6,77 % p.a. za 5 let

Všechny tři zahraniční fondy mají nejvyšší pětihvězdičkový rating od Morningstar. Celé portfolio má velmi dobrou historickou výkonnost, na pětiletém horizontu 6,77 % p.a. (po přepočtu do korun). Od začátku roku je v mínusu pouhých -4,2 %, zatímco akcie na Pražské burze ztratily 20 % a index S&P 500 necelých 10 %.

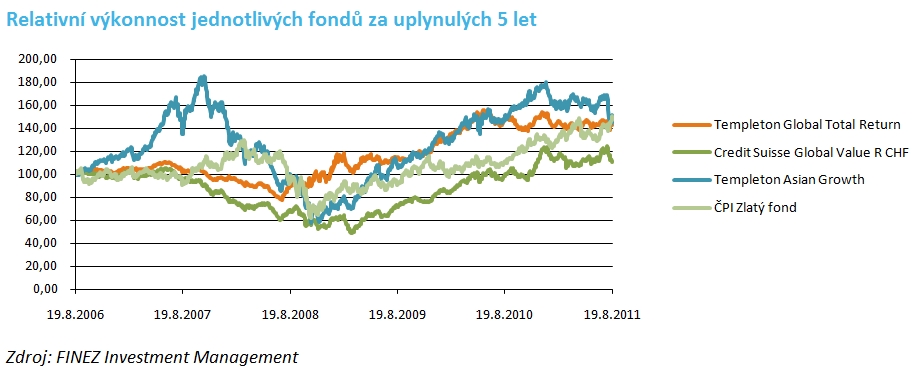

V simulaci historické výkonnosti portfolia jsou u dvou fondů použity jiné měnové třídy, neboť mají delší historii. Fond Templeton Global Total Return je zobrazen v dolarové variantě, se zajištěním do švýcarského franku by fond za uplynulých 5 let vydělal po přepočtu do korun téměř o 30 % víc. Naopak fond Credit Suisse Global Value je zobrazen ve švýcarském franku. Varianta se zajištěním do české koruny by byla zhruba o 17 % horší. Relativní výkonnost jednotlivých fondů najdete na následujícím grafu:

V portfoliu máme dva fondy s korunovým zajištěním, na které celkem připadá polovina portfolia. 30 % zaujímá dluhopisový fond Templeton Global Total Return se zajištěním do švýcarského franku. Zbylých 20 % tvoří fond Templeton Asian Growth vedený v euru, ten ale není měnově zajištěn a v portfoliu má především akcie v hongkongském a singapurském dolaru, dále v indické a indonéské rupii, thajském bahtu, korejském wonu a dalších asijských měnách. V našem portfoliu se tak zcela vyhneme americkému dolaru i euru.

Jak vidíte, i přes propad akciových a komoditních trhů v roce 2008 a nedávnou vlnu výprodejů je portfolio po pěti letech v zisku přes 6 % p.a. Pokud se na podzim propad akcií prohloubí, klesne i hodnota tohoto portfolia. Ztráty by ale měly mírnit fondy Templeton Global Total Return a ČP Invest Zlatý. Ty se starají o „vyvážení portfolia" a částečnou „stabilizaci růstu". Z dlouhodobějšího pohledu má takové portfolio potenciál nadále vydělávat kolem 6 % p.a. v korunách.

Psáno pro portál Investujeme.cz